Автор: Гильдия Интеграторов

Email: info@gildin.ru

Введение

Взяв за основу повышенный интерес интеграторов к нынешней ситуации на рынке CRM-услуг, Гильдия интеграторов провела независимое исследование, опросив игроков по 20 важным вопросам, связанных с их бизнесом.Цель исследования — определить текущую ситуацию на рынке CRM услуг РФ и стран СНГ.

Были выдвинуты следующие гипотезы:

- На рынке нет прозрачного ценообразования услуг по внедрению CRM;

- Скорость спроса на CRM в сегменте МСБ в 3 раза превышает сегмент крупного бизнеса;

- Ключевую роль в успешности компании играют сами руководители;

- Значительную долю выручки может составлять продажа полезных сервисов по партнерским программам.

Дизайн исследования

Количество участников составило более 100 компаний во всех регионах РФ и стран СНГ. Компании-респонденты – интеграторы разных CRM-систем. Выборка квотировалась по 2-м критериям: регион нахождения и основная сфера деятельности.Опрос проводился в период с 29 октября 2021 года по 21 февраля 2022 года. Метод сбора данных - количественный (опрос через Google Формы).

Портрет респондентов

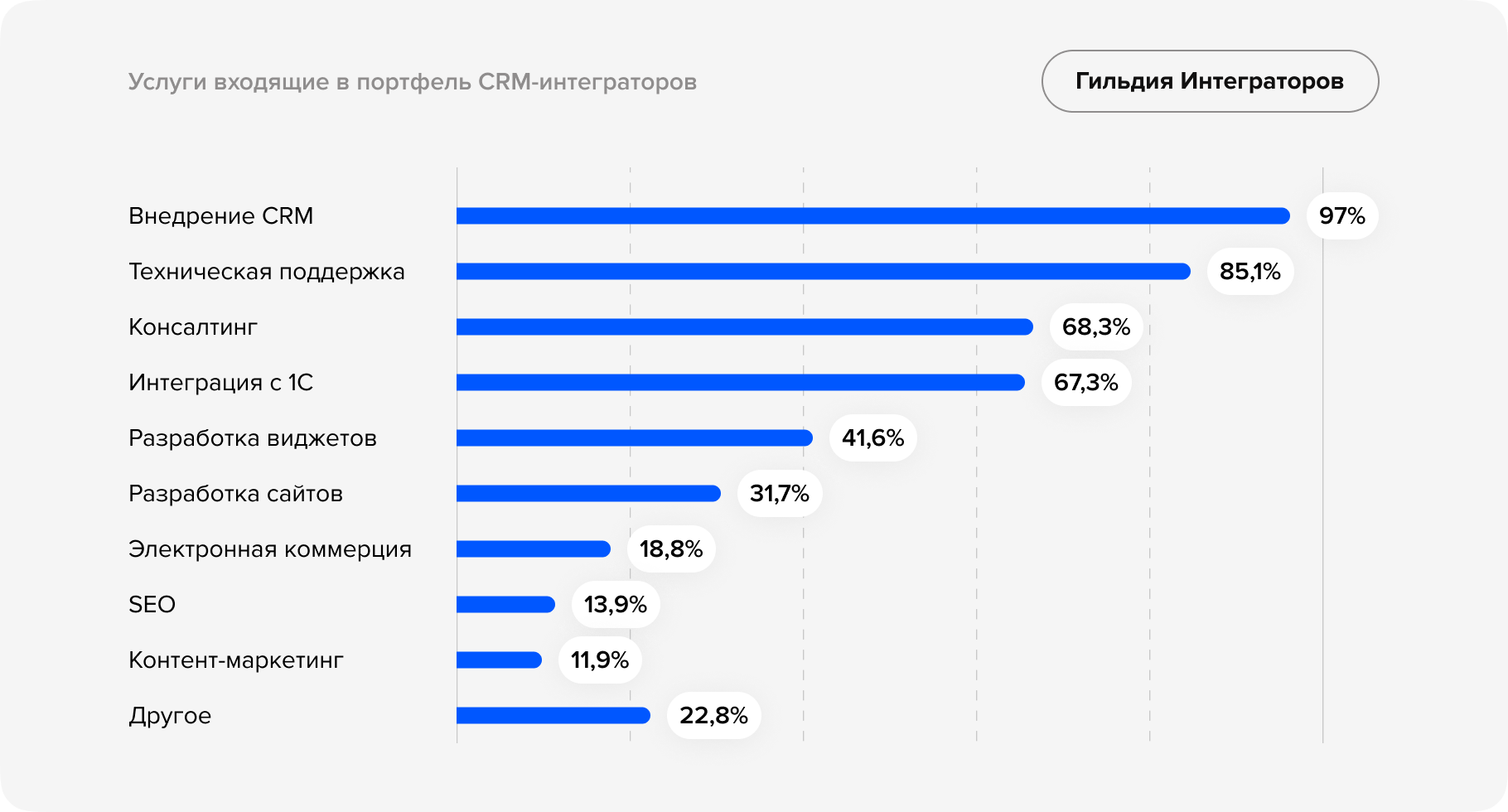

Для получения правильной интерпретации результатов исследования и их дальнейшего применения их, нужно идентифицировать портрет респондентов.Услуги входящие в портфель CRM-интеграторов

Практически сто процентов опрошенных 97% имеют в своем портфеле услугу по внедрению CRM, данный вывод свидетельствует о том, что наше исследование не выходит за рамки выборки. Малая часть интеграторов 19,8% занимается продвижением и репутационным управлением бренда.

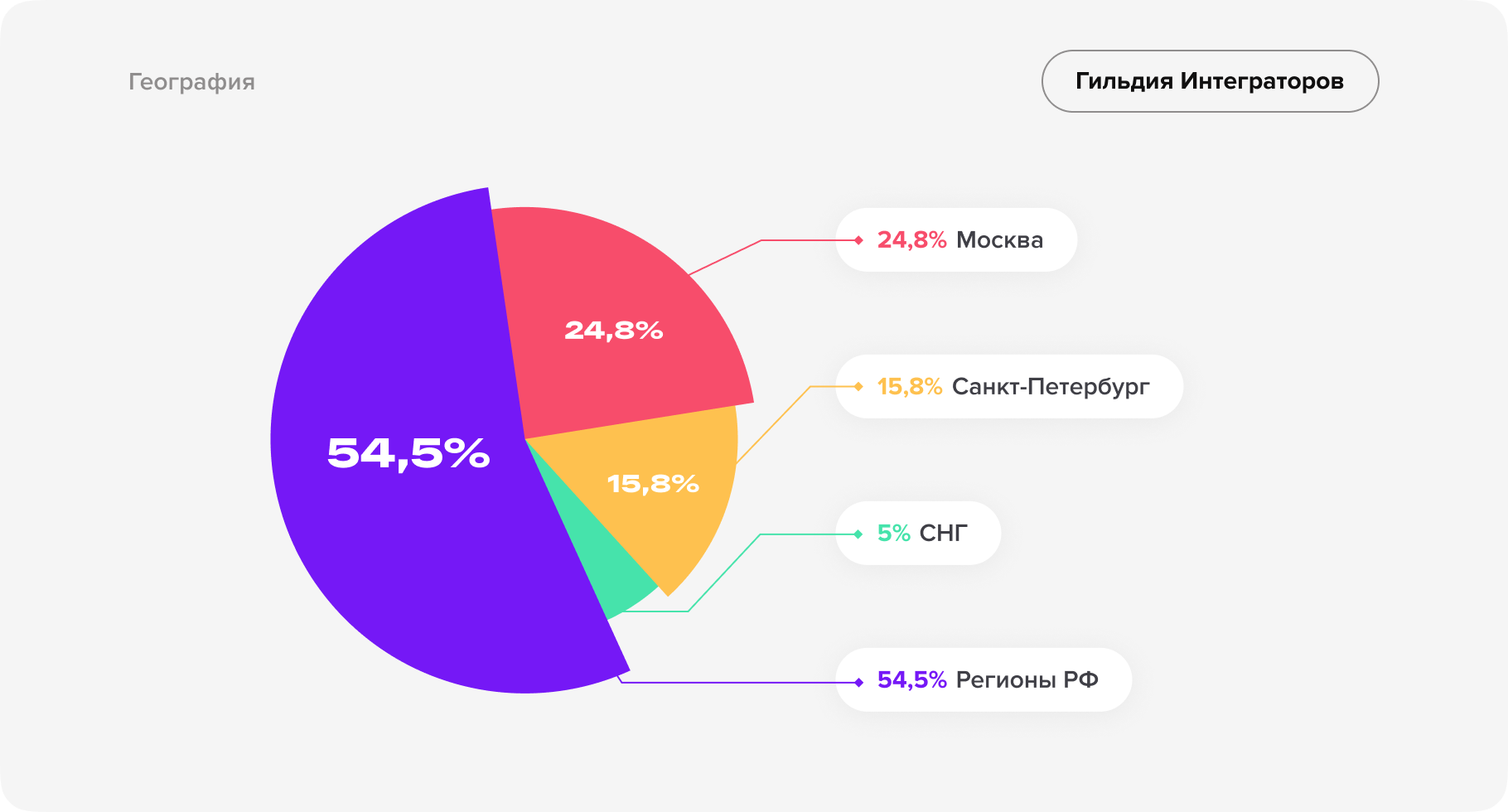

География

На Москву и Санкт-Петербург пришлось — 40,6% компаний-респондентов. Более половины 54,5% базируются в остальных регионах РФ. И только 5% — в странах СНГ.

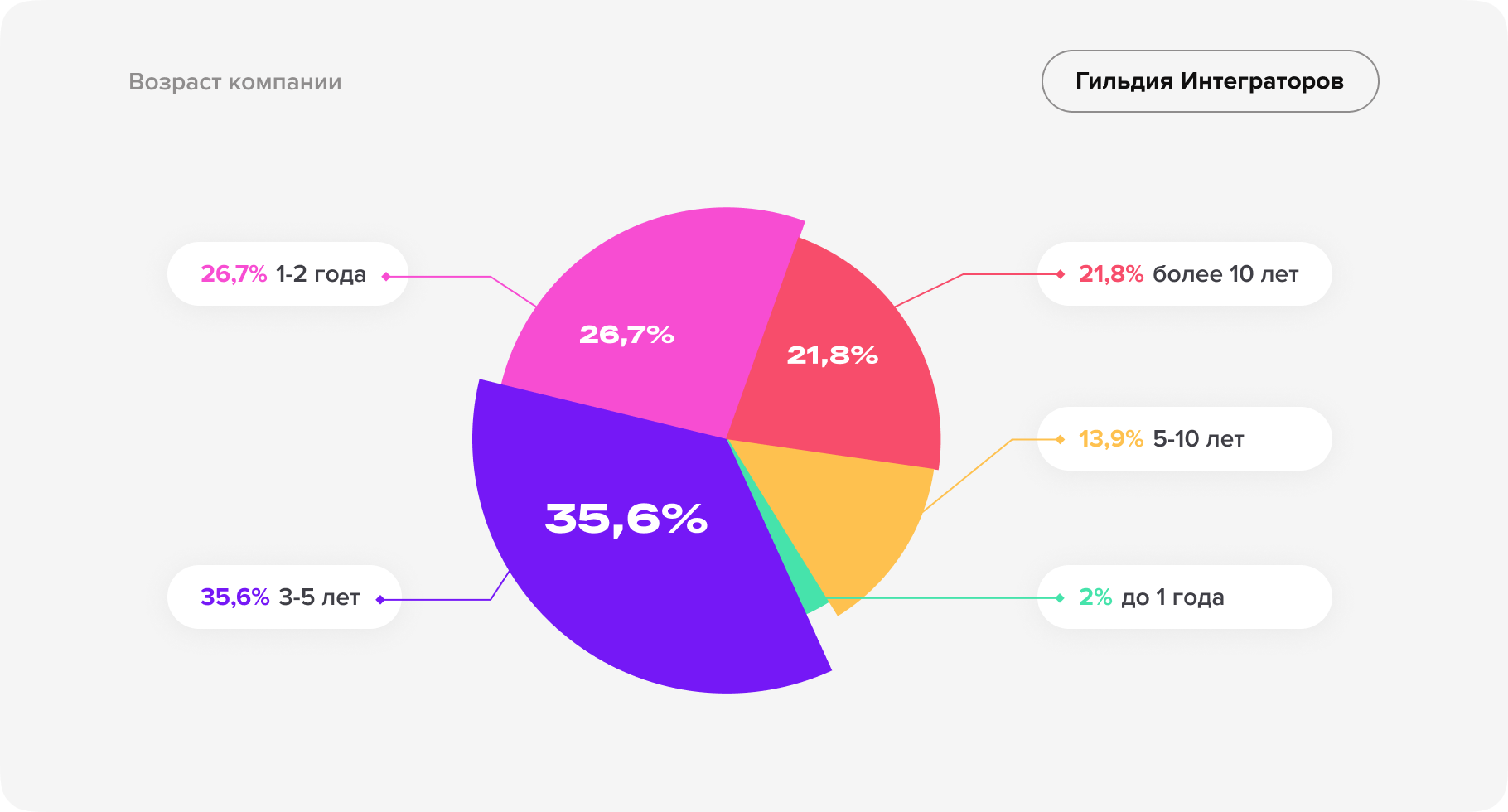

Возраст компании

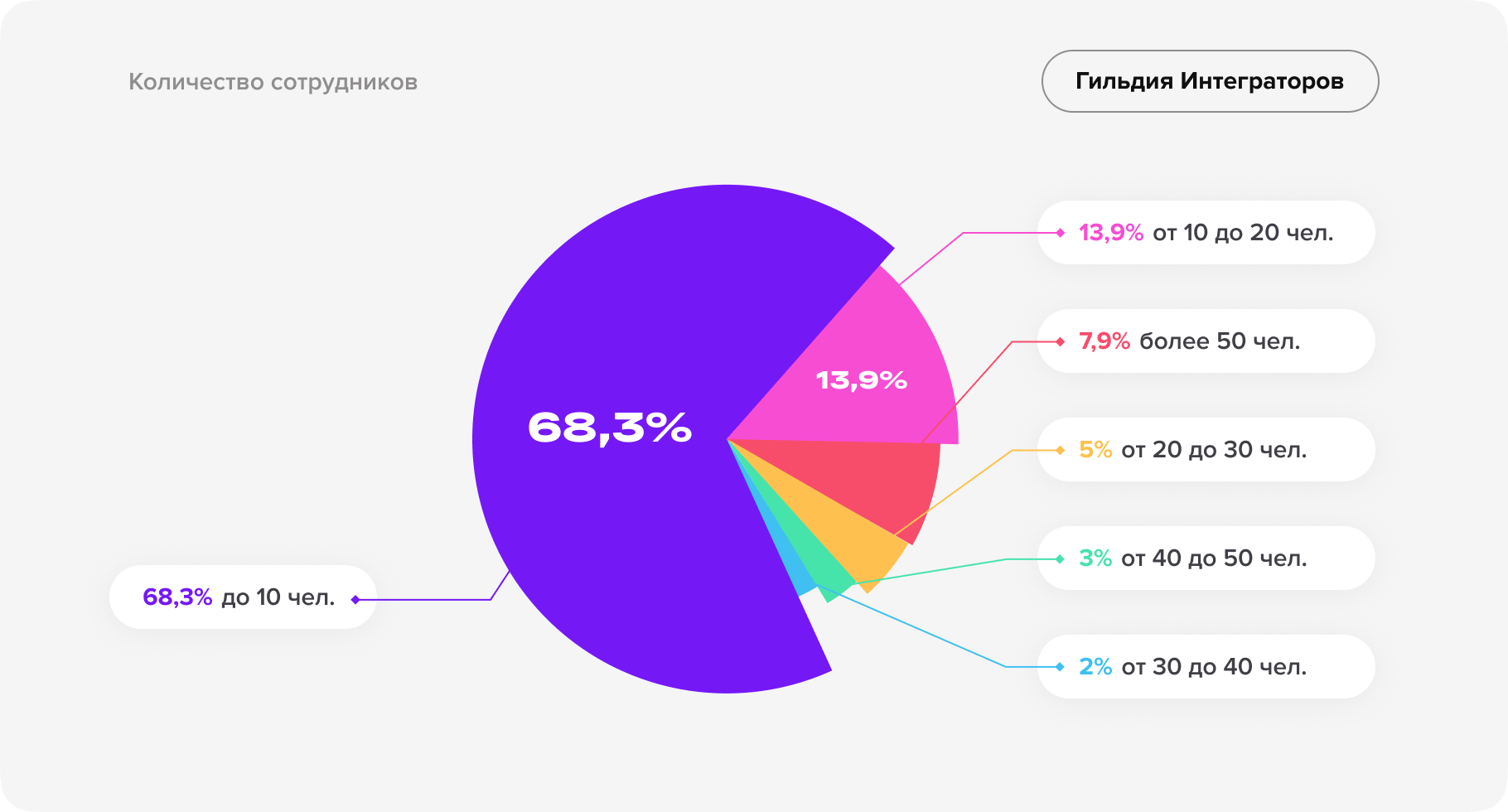

Количество сотрудников

Чаще всего 35,6% встречаются компании возрастом от 3 до 5 лет, при этом штат у подавляющего большинства компаний 68,3% состоит из 10 и менее сотрудников. Рынок считается растущим и в то же время незрелым.

Присутствуют компании возрастом до 1 года — 2%, доля ничтожна мала. Однако, доля компаний возрастом более 10 лет составляет 21,8%, возможно, это связано с тем, что многие настоящие интеграторы начинали свою деятельность как веб-студии.

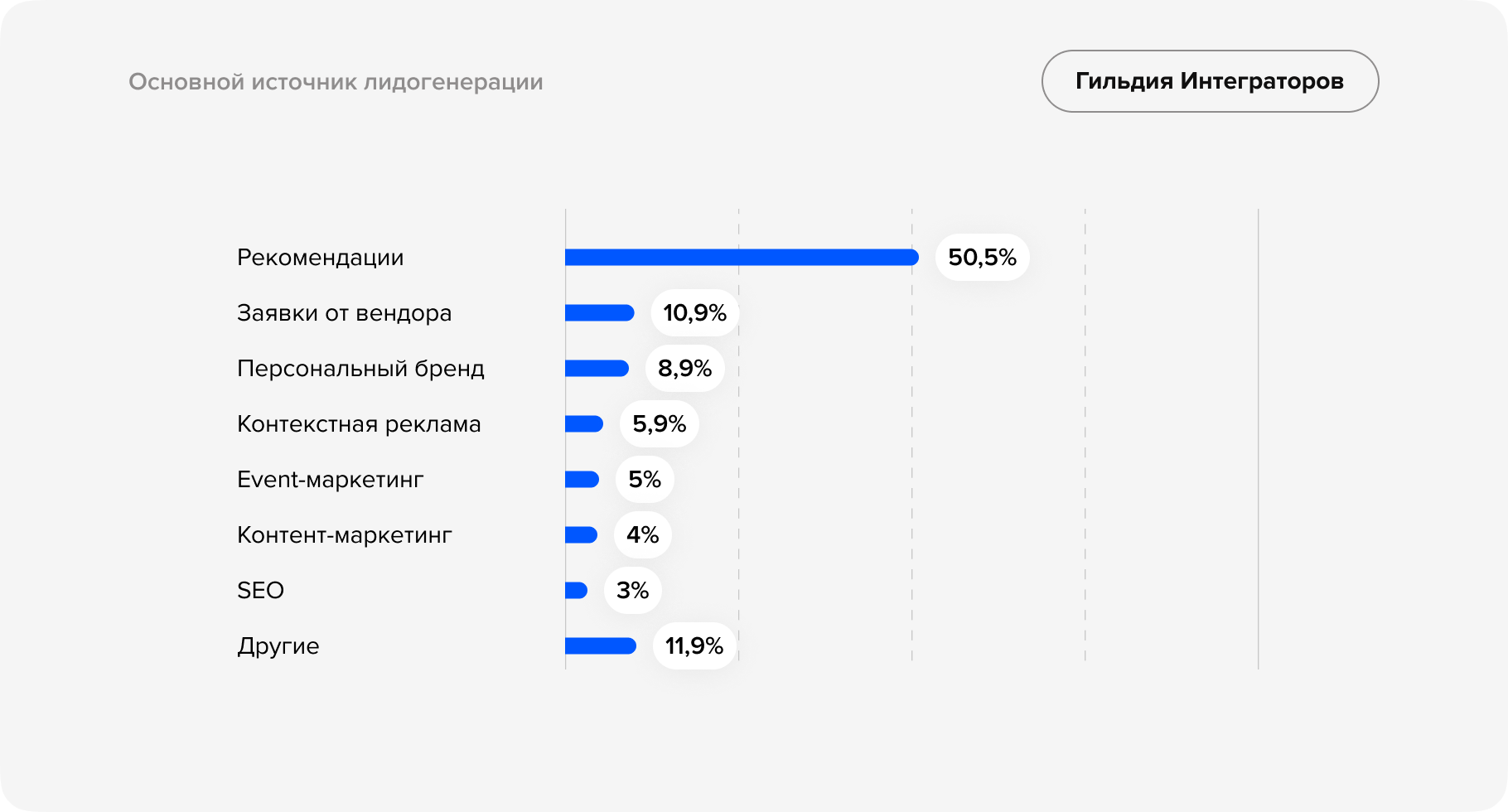

Основной источник лидогенерации

Проанализированные данные свидетельствуют о том, что многие интеграторы не задействуют платные каналы продвижения, так как большая часть лидов поступает от рекомендаций 50,5% и заявок вендора 10,9%.

Из прочих данных

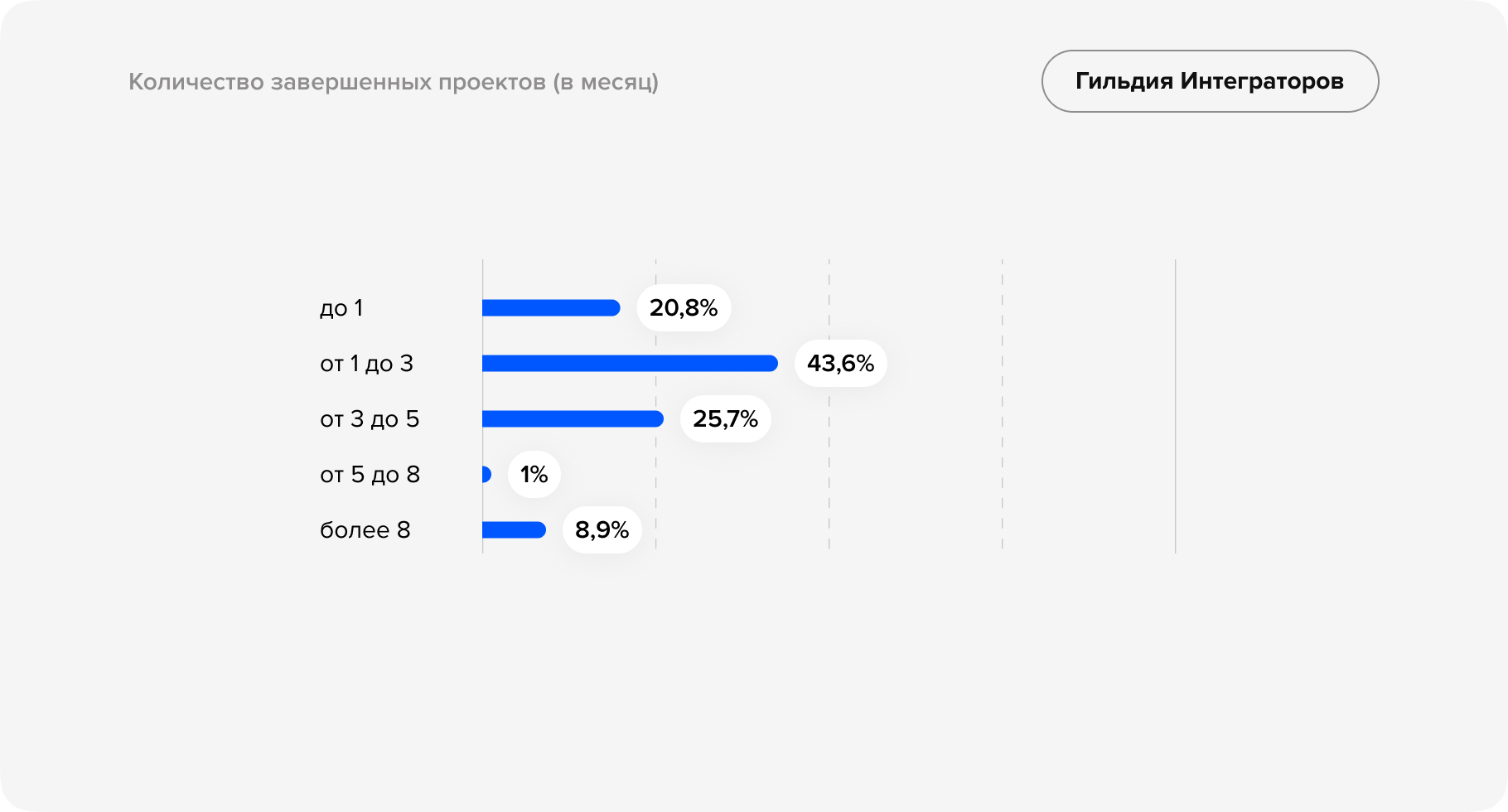

Количество завершенных проектов (в месяц)

Большая часть респондентов утверждает, что завершает до 5 проектов в месяц, а именно: 1 проект – 20,8%, от 1 до 3 проектов – 43,6% и от 3 до 5 – 25,7%. Более 8 проектов в месяц завершают только 8,9% респондентов.

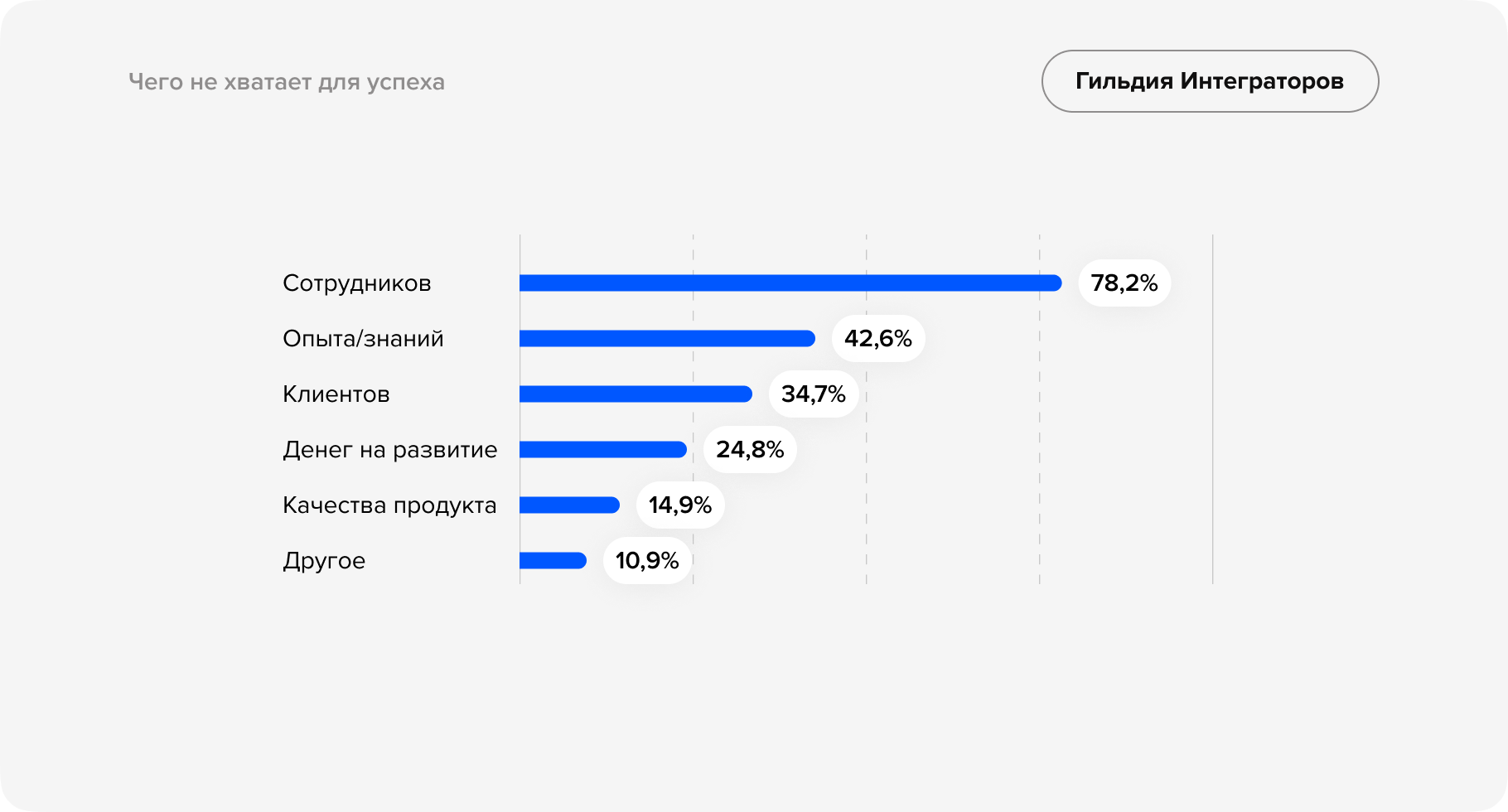

Чего не хватает для успеха

Проанализированные данные свидетельствуют о том, что большей части респондентов не хватает сотрудников 78,2%, опыта и знаний 42,6%, а также клиентов 34,7% для развития своей компании. Немаловажной составляющей успеха является финансирование бизнеса 24,8% для ускорения темпов развития.

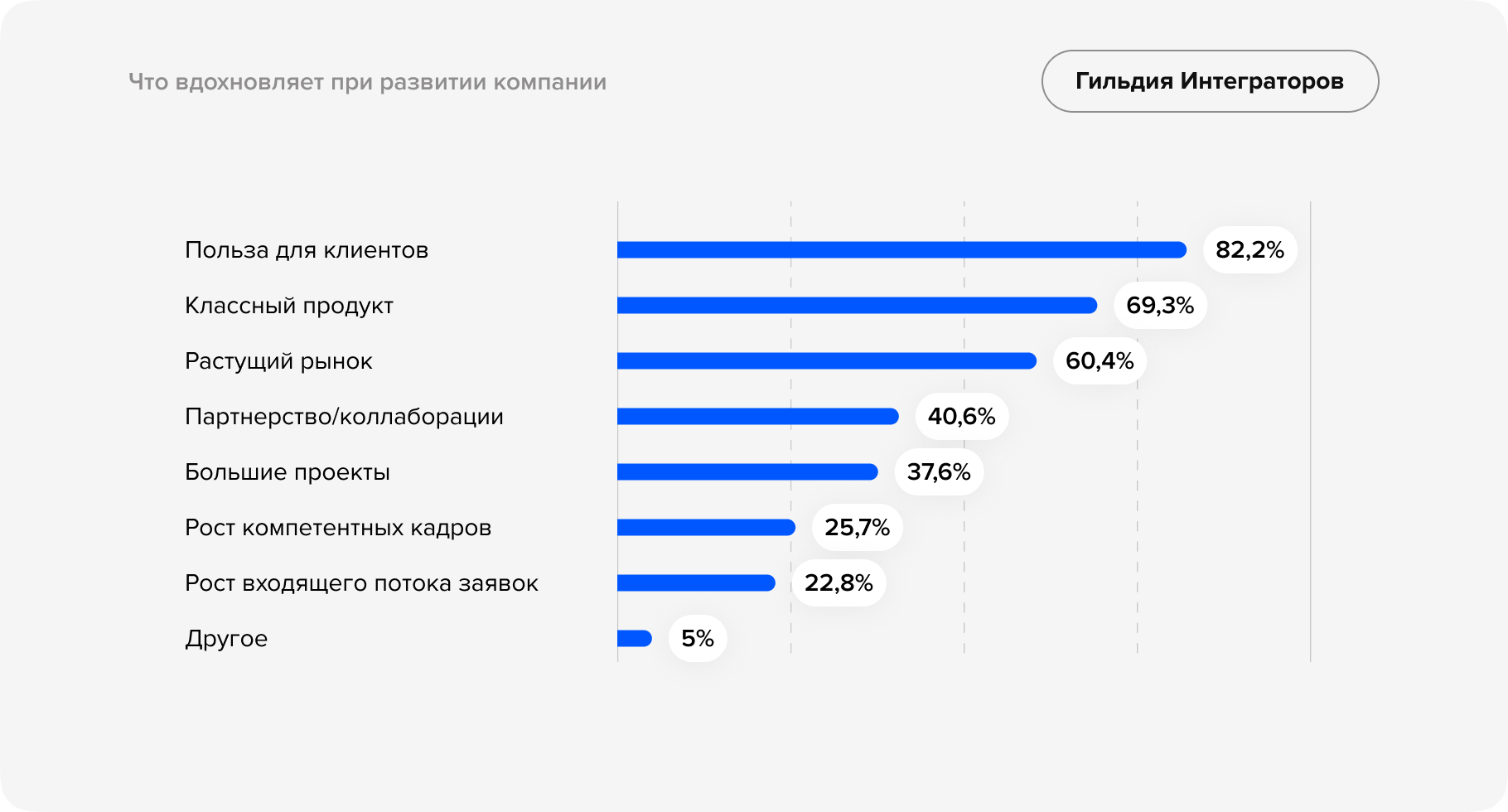

Что вдохновляет при развитии компании

По мнению интеграторов, основными факторами, вдохновляющим для развития компании являются: польза для клиентов 82,2%, качество продукта 69,3%, партнерство/коллаборации 40,6% и реализация больших проектов 37,6%.

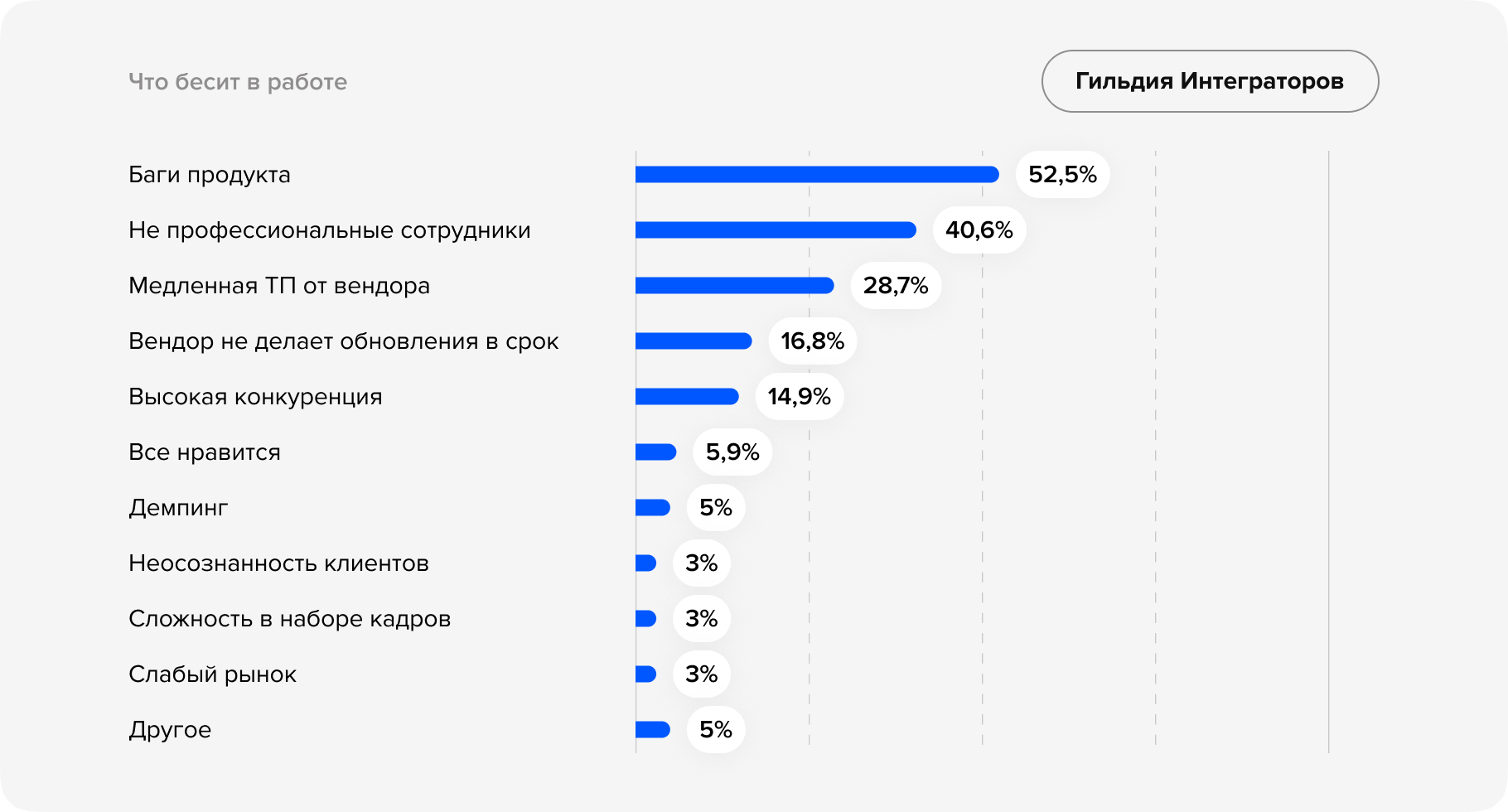

Что бесит в работе

Основными факторами, влияющими на моральной настрой при работе с проектами являются: баги продукта 52,5%, не профессиональные сотрудники 40,6%, медленная ТП от вендора 28,7%.

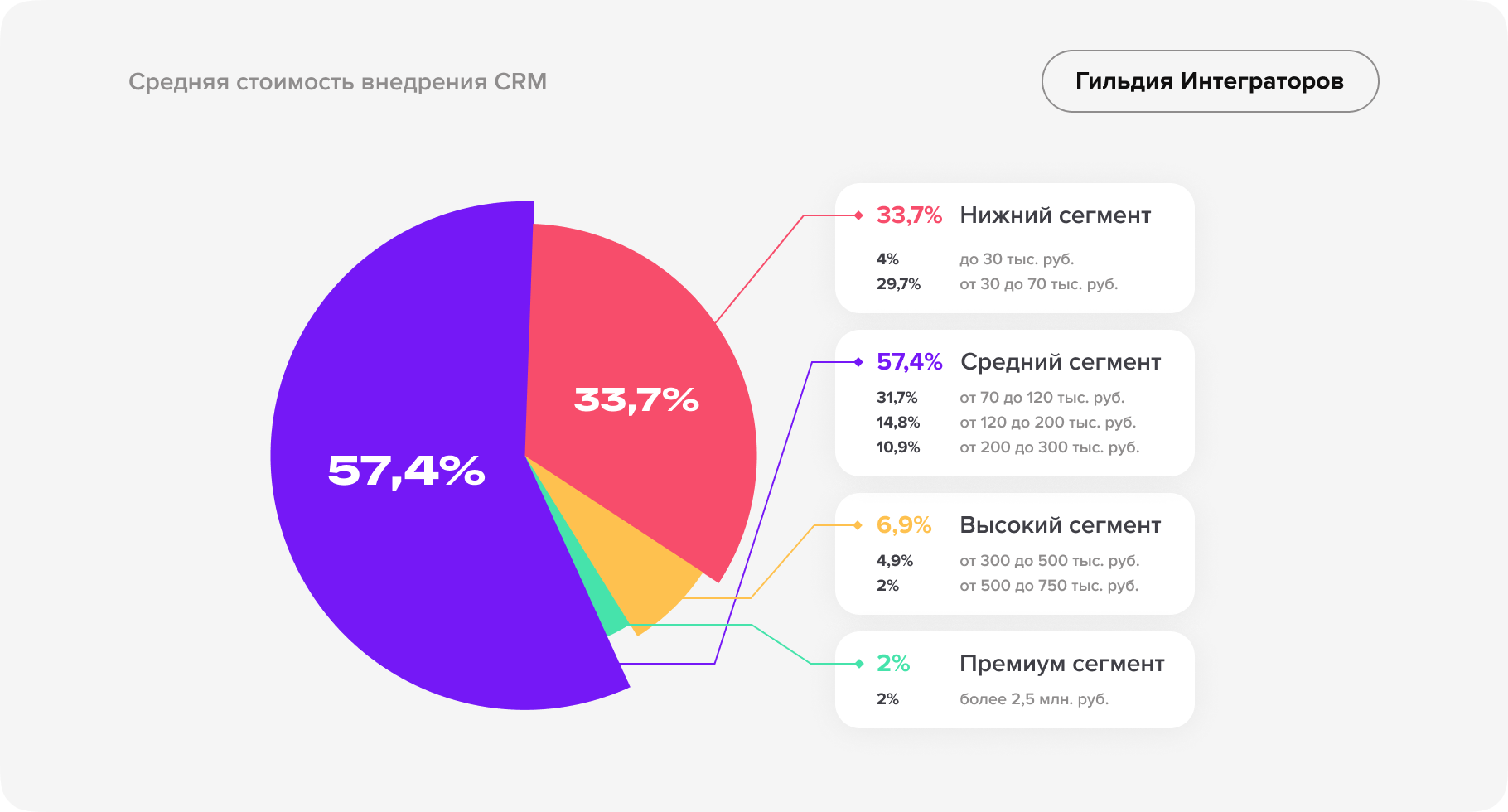

Средняя стоимость внедрения CRM

Большая часть респондентов оказывает услугу внедрения CRM в среднем ценовом диапазоне от 70 тысяч рублей до 300 тысяч рублей 57,4%. Всего лишь 2% интеграторов находится в высшем ценовом сегменте – 2,5 млн. рублей.

Средний чек основных услуг

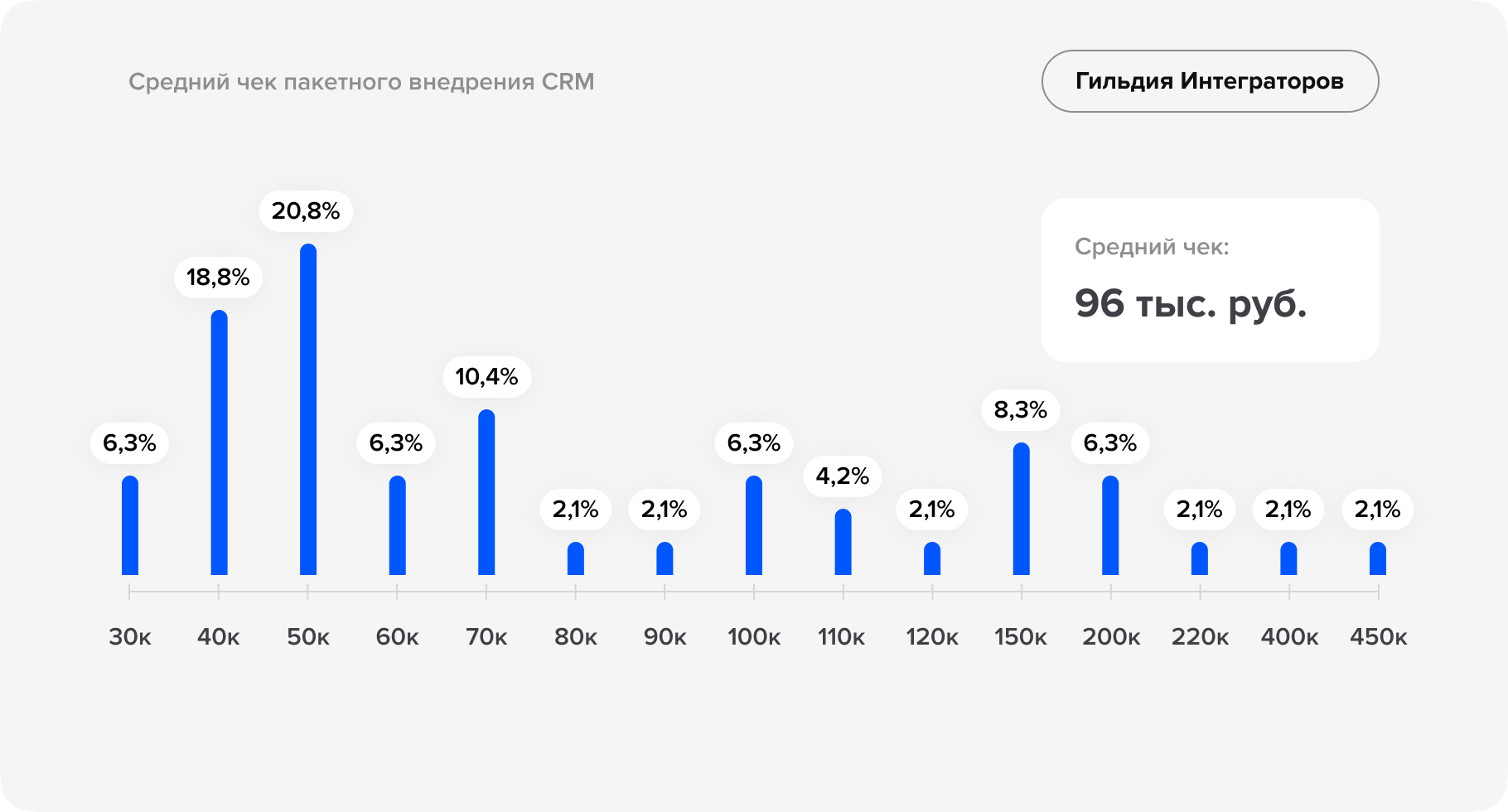

Мы выделили 3 основные услуги и замерили средний чек по каждой.Пакетное внедрение CRM

Под пакетным внедрением понимается фиксированная стоимость, условия и ограничения. К примеру, базовое внедрение CRM.

Как мы видим, преобладает низкий ценовой сегмент, а именно от 30 до 70 тысяч рублей за пакетное внедрение 62,5%.

Средний чек пакетного внедрения CRM составляет 96 тысяч рублей.

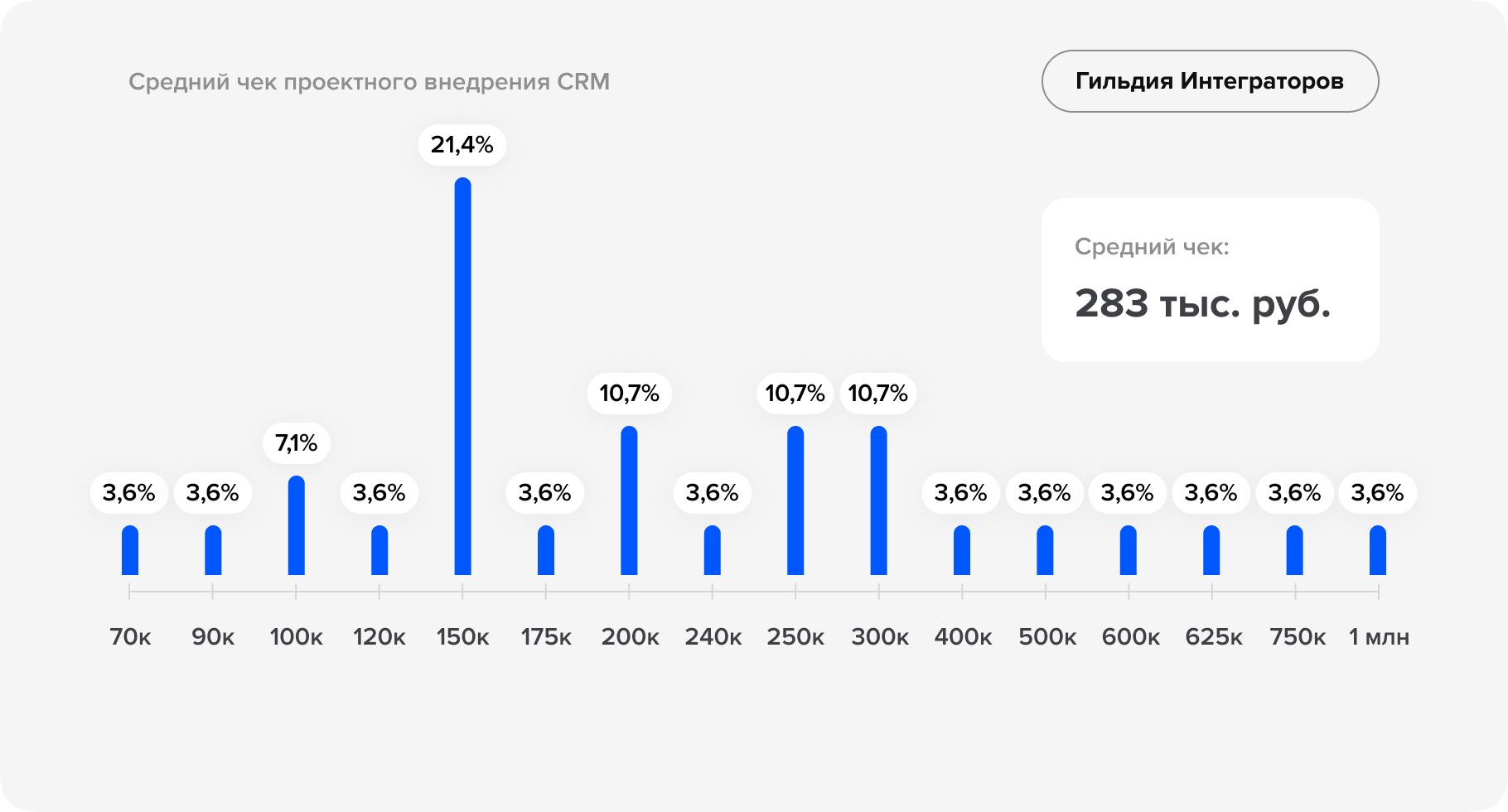

Проектное внедрение CRM

Под проектным внедрением понимается более кастомная работа без ограничений в пожеланиях заказчика. К примеру, работа по спринтам.

Как и в случае с пакетный внедрением, большая часть интеграторов оказывает услугу проектного внедрения в среднем ценовом сегменте, а именно в районе 150 тысяч рублей 21,4%.

Средний чек проектного внедрения CRM составляет 283 тысяч рублей.

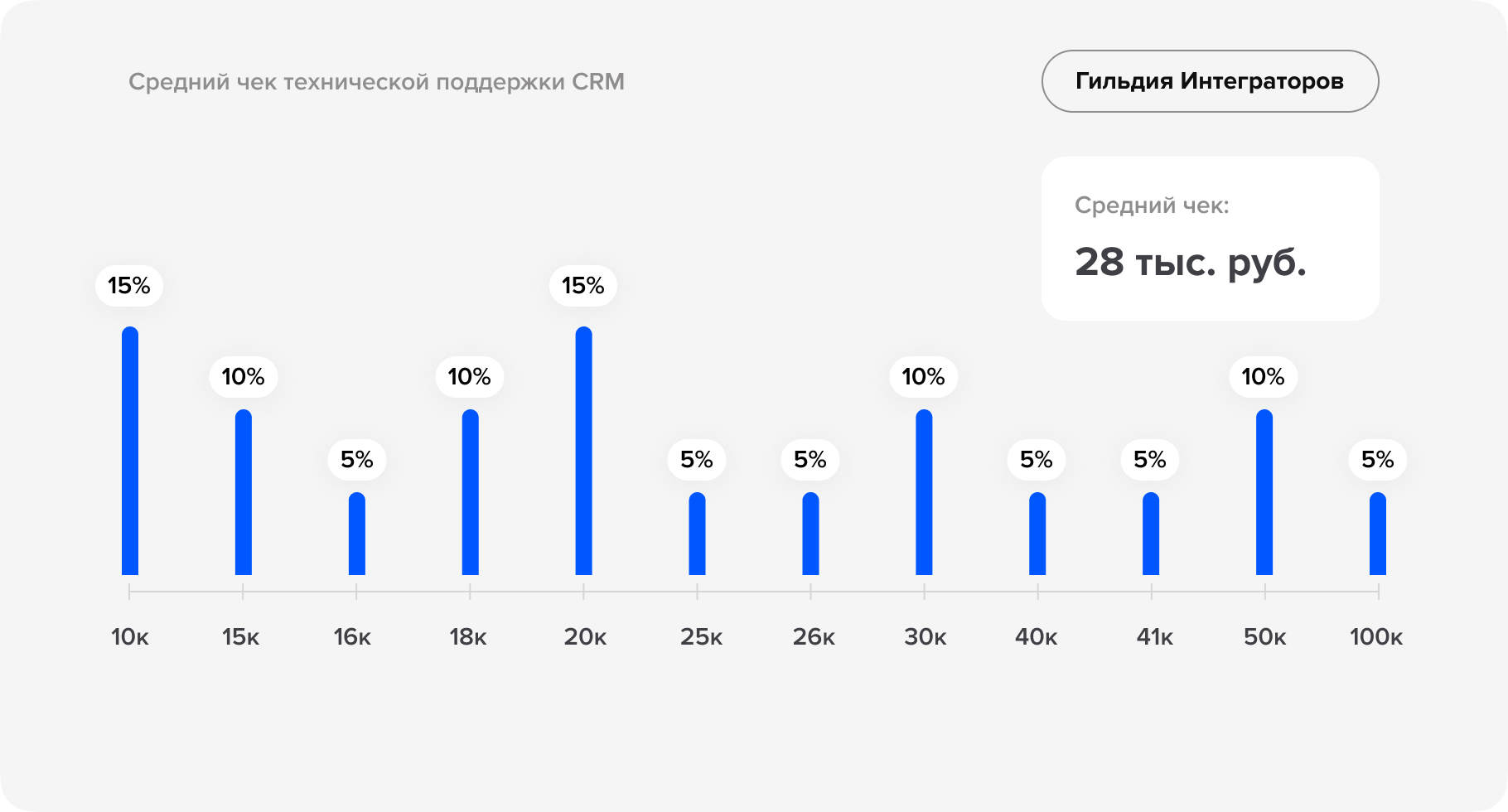

Техническая поддержка CRM

Средний чек технической поддержки CRM составляет 28 тысяч рублей.

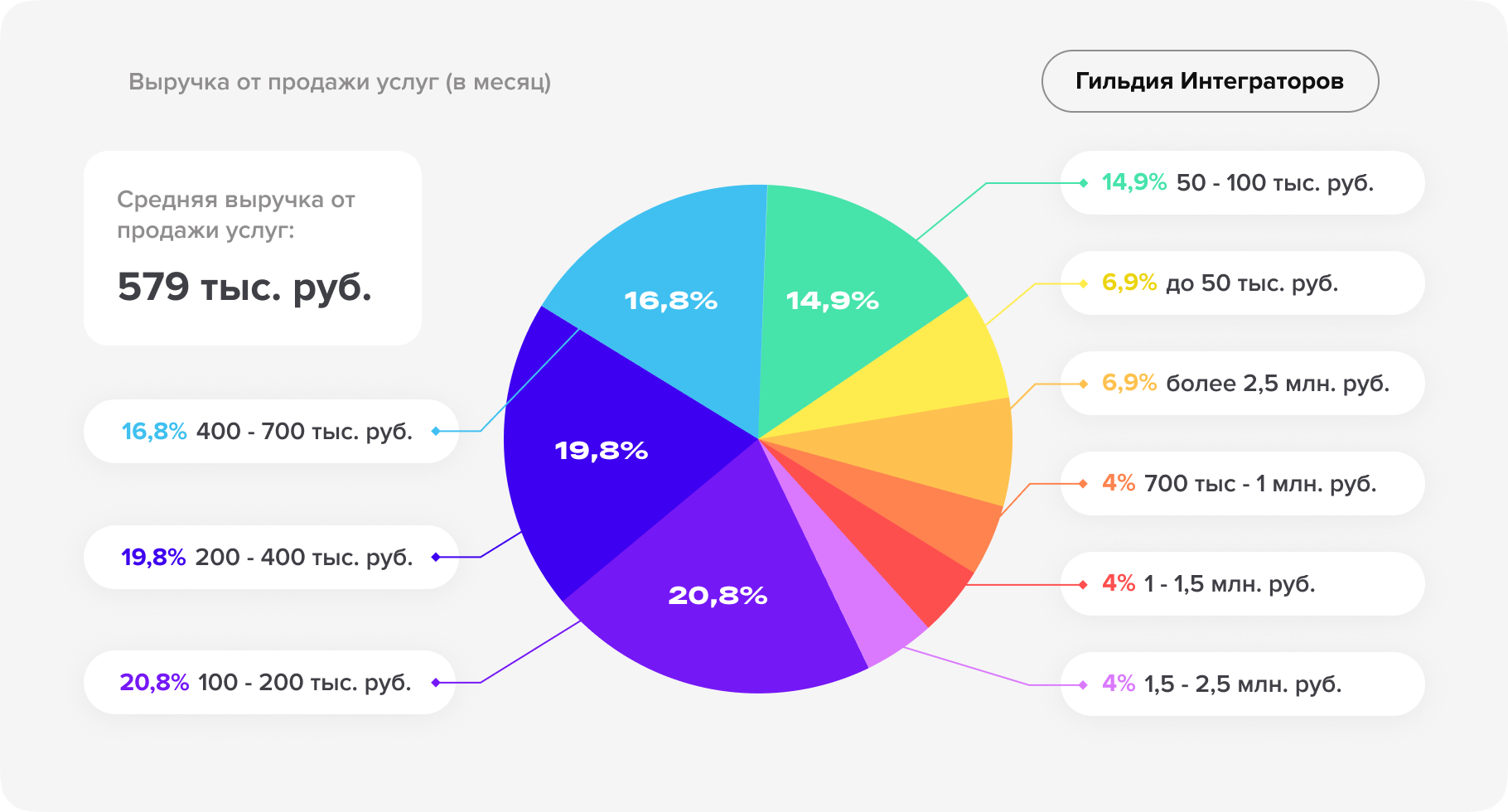

Выручка от продажи услуг (в месяц)

Средняя выручка от продажи услуг составляет 579 тысяч рублей.

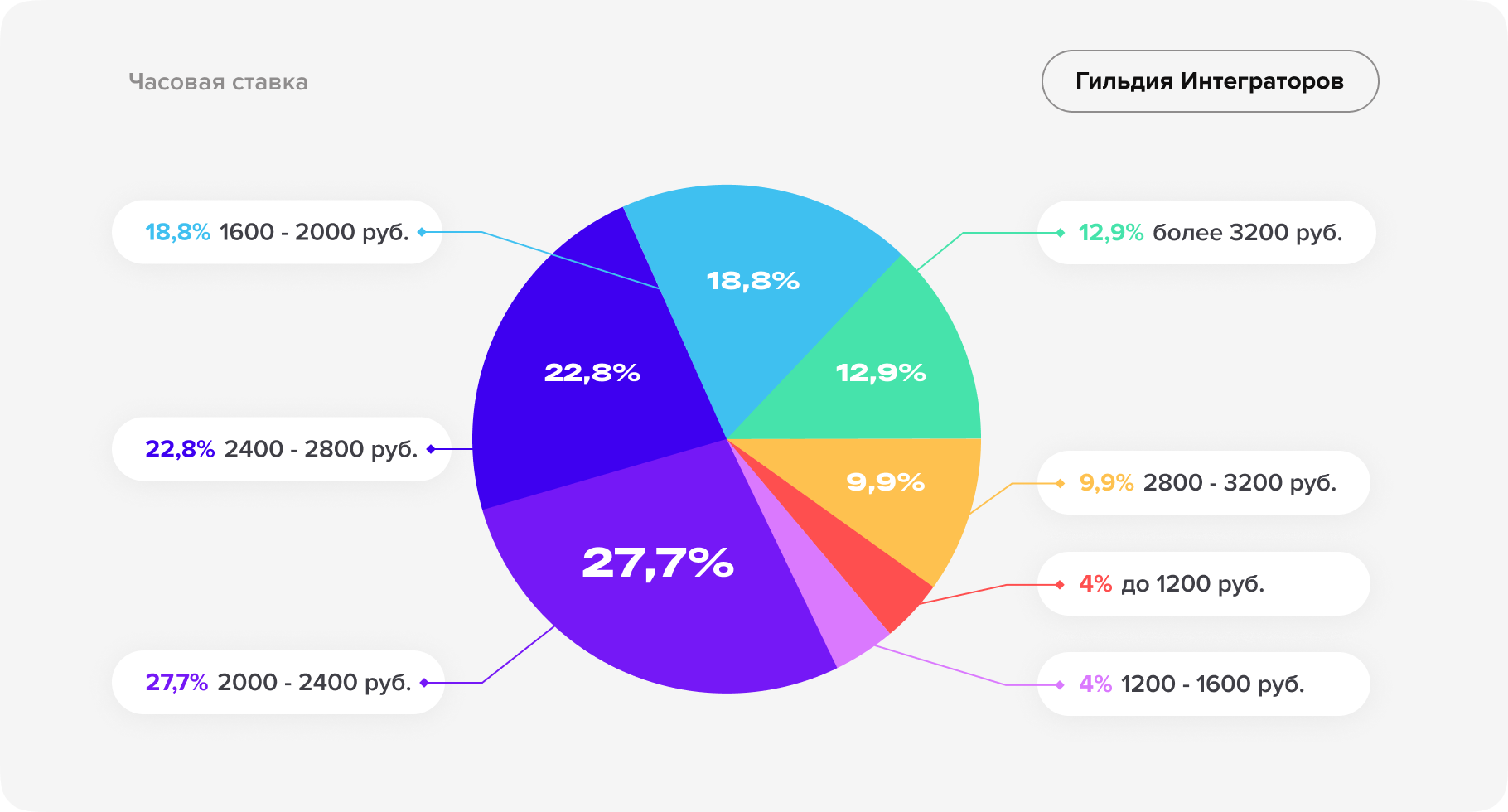

Часовая ставка

Показатель часовой ставки у каждой компании разнится, однако, стоит отметить, что всего лишь 4% интеграторов оказывает свои услуги по минимальной цене.

Одна услуга — несколько названий

Гипотеза №1

На рынке нет прозрачного ценообразования услуг по внедрению CRM.

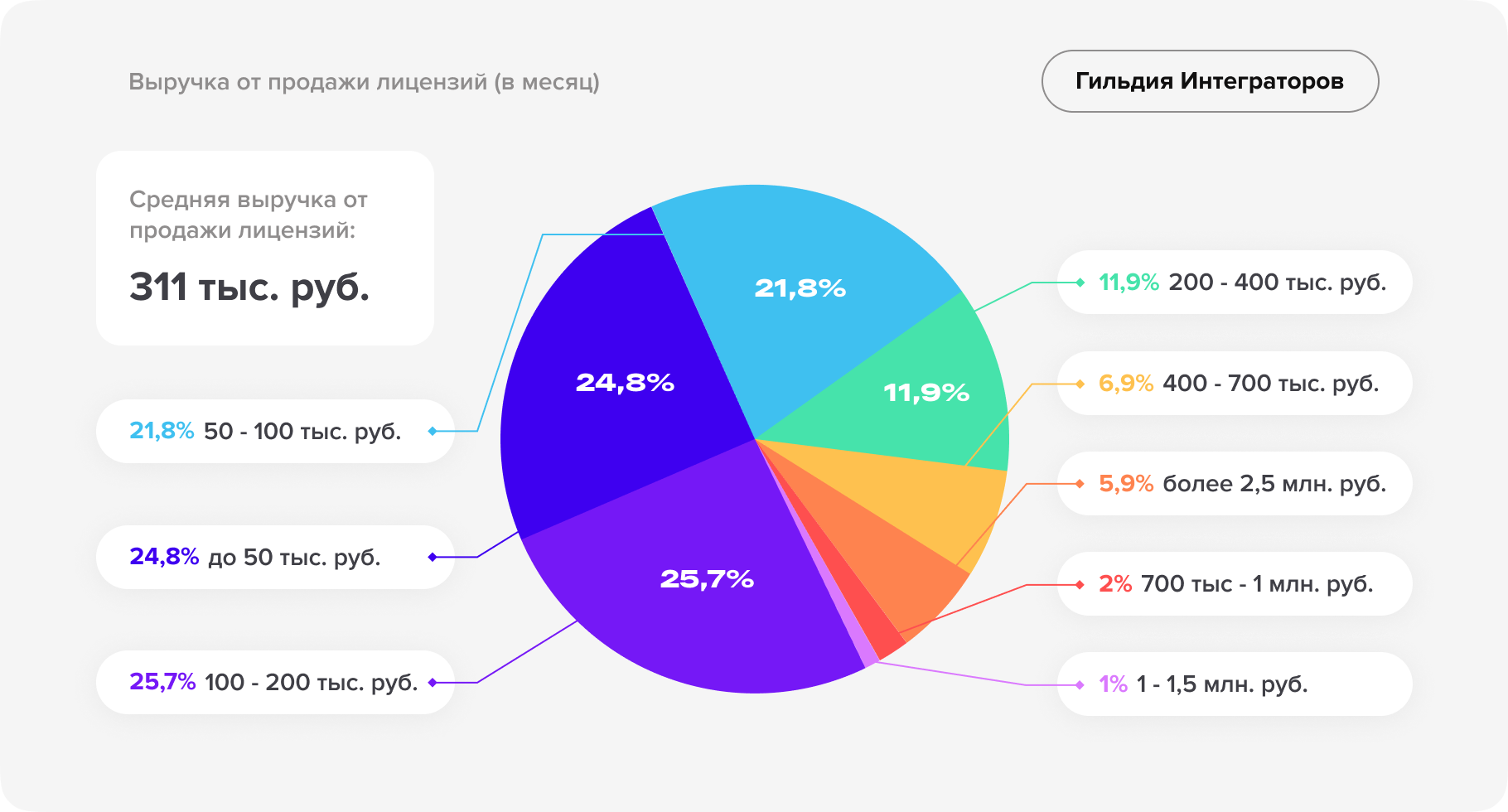

Проанализированные данные подтверждают гипотезу о том, что на рынке нет прозрачного ценообразования услуг по внедрению CRM, так как большая часть интеграторов оказывает свои основные услуги в разных ценовых сегментах. Дополнительным подтверждением является тот факт, что часовая ставка интеграторов слишком сильно разбросана по разным ценовым категориям.Выручка от продажи лицензий (в месяц)

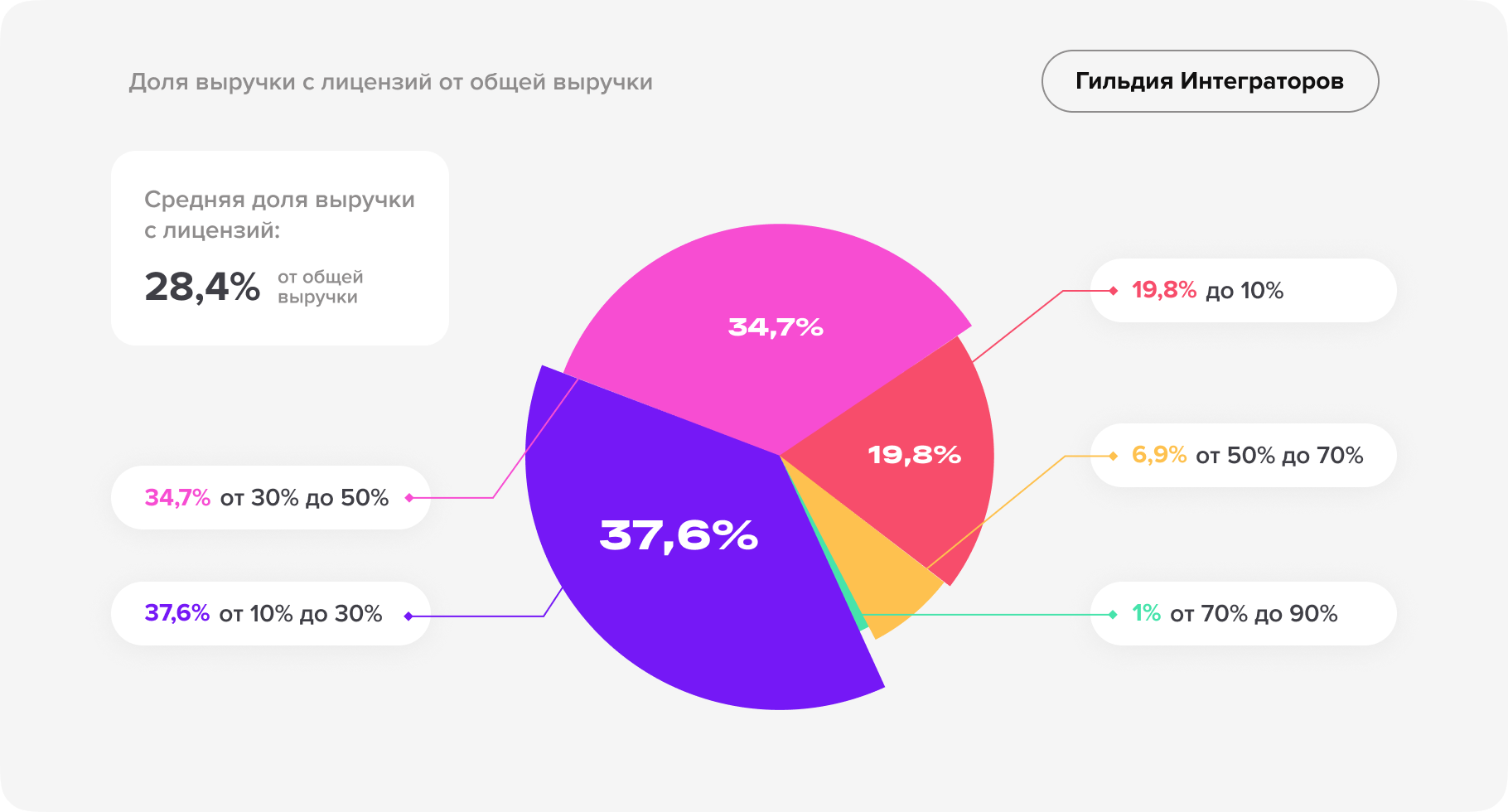

Доля выручки с лицензий от общей выручки

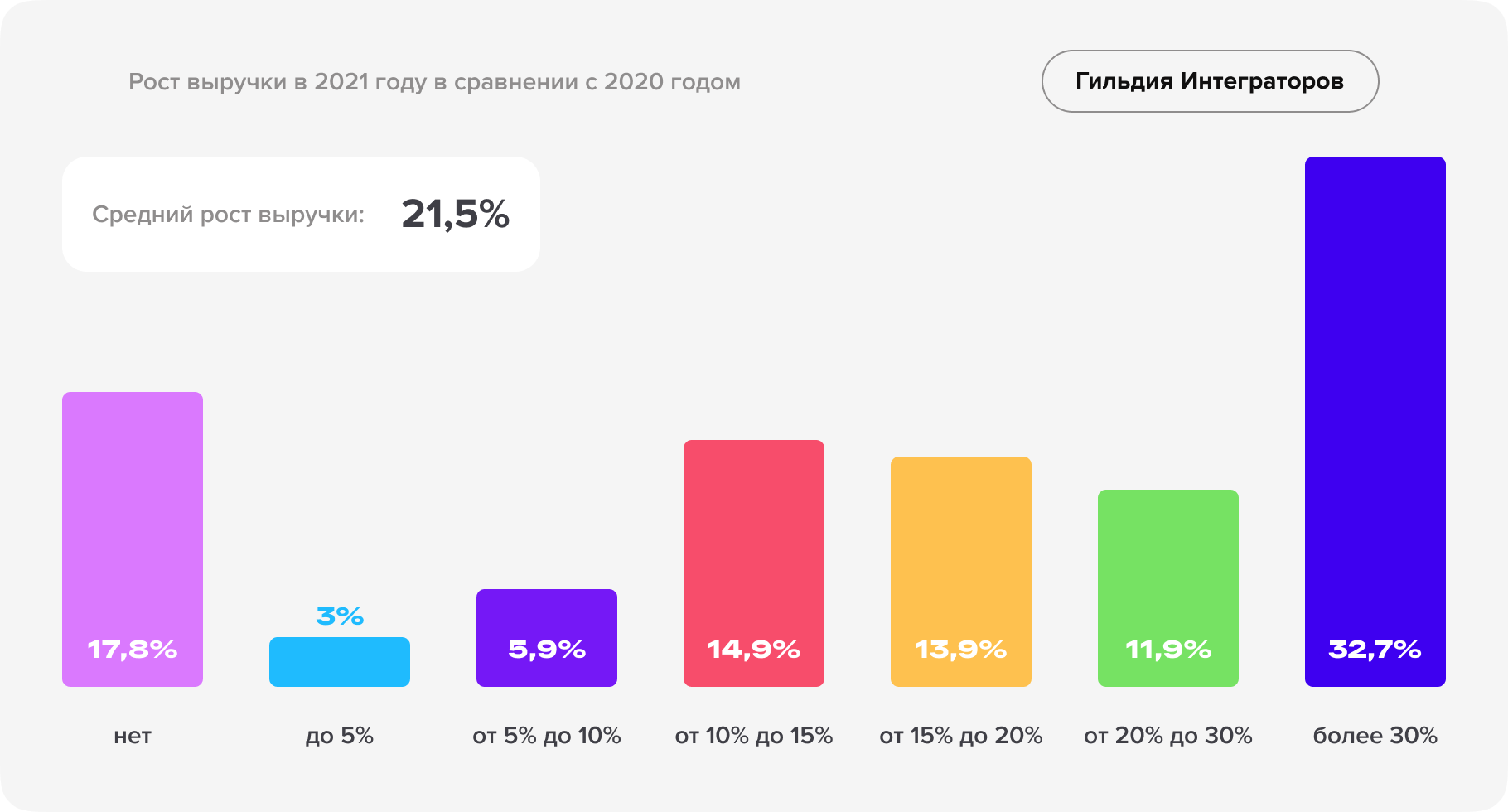

Рост выручки в 2021 году в сравнении с 2020 годом

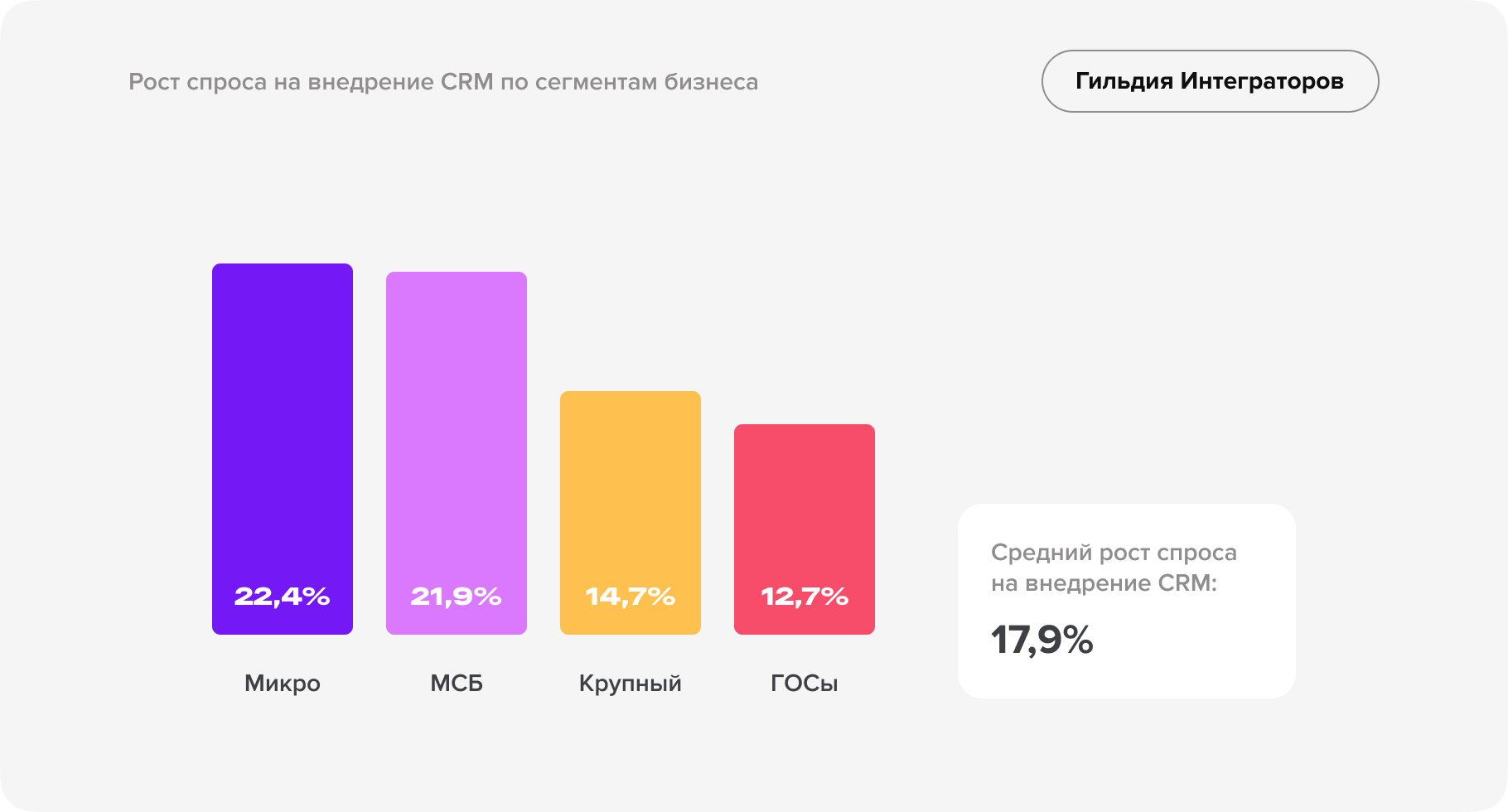

Рост спроса на внедрение CRM по сегментам бизнеса

Гипотеза №2

Скорость спроса на CRM в сегменте МСБ в 3 раза превышает сегмент крупного бизнеса.

Данные графика дают понять, что рынок CRM в МСБ растет с большим темпом, по сравнению с Крупным бизнесом. Средние значения роста в сегменте малого и среднего бизнеса составил 21,9%, когда рост в сегменте крупного бизнеса - 14,7%. Лидером является сегмент микробизнеса - 22,4%.Проанализированные данные опровергают гипотезу о том, что скорость спроса на CRM в сегменте МСБ в 3 раза превышает сегмент крупного бизнеса.

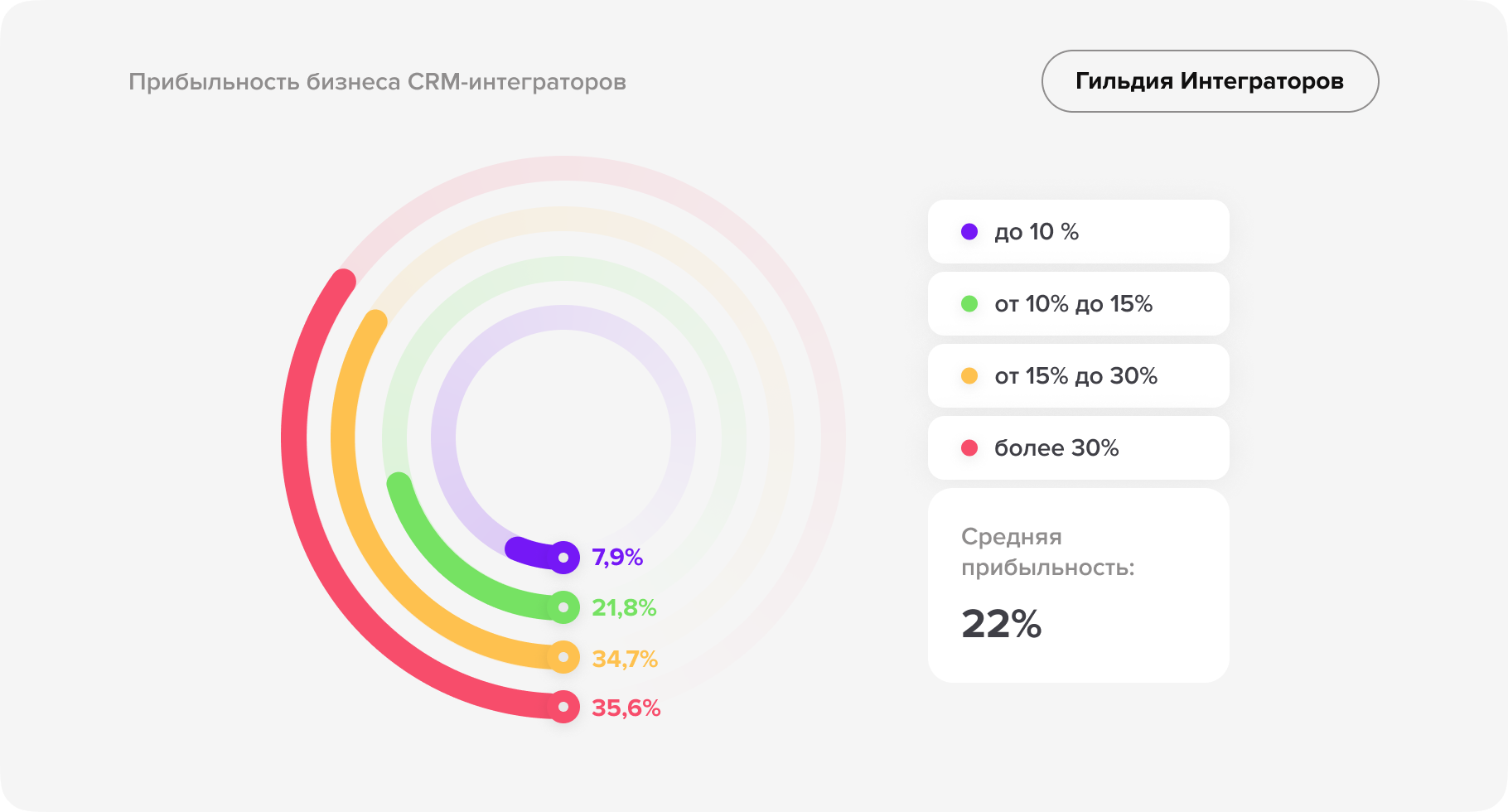

Прибыльность бизнеса CRM-интеграторов

Средняя прибыльность бизнеса CRM-интеграторов составила 22%.

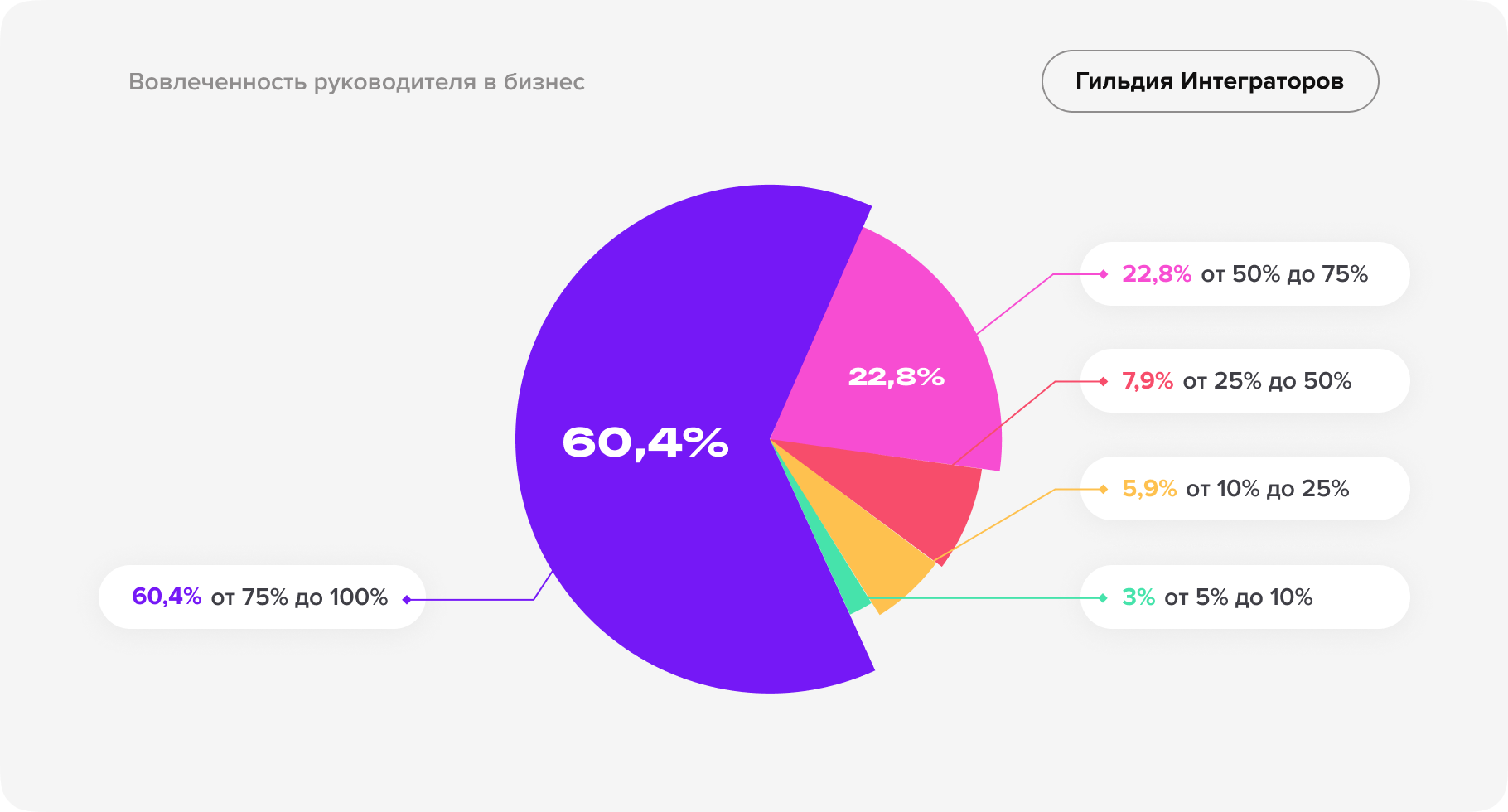

Вовлеченность руководителя в бизнес

Гипотеза №3

Ключевую роль в успешности компании играют сами руководители.Проанализированные данные предоставляют информацию о том, что большая часть респондентов 60,4% имеет наивысший уровень вовлеченности в деятельность своей компании. Данный показатель тесно взаимосвязан с ключевой ролью в успехе компании на рынке. Гипотеза о том, что ключевую роль в успешности компании играют сами руководители – подтверждена.

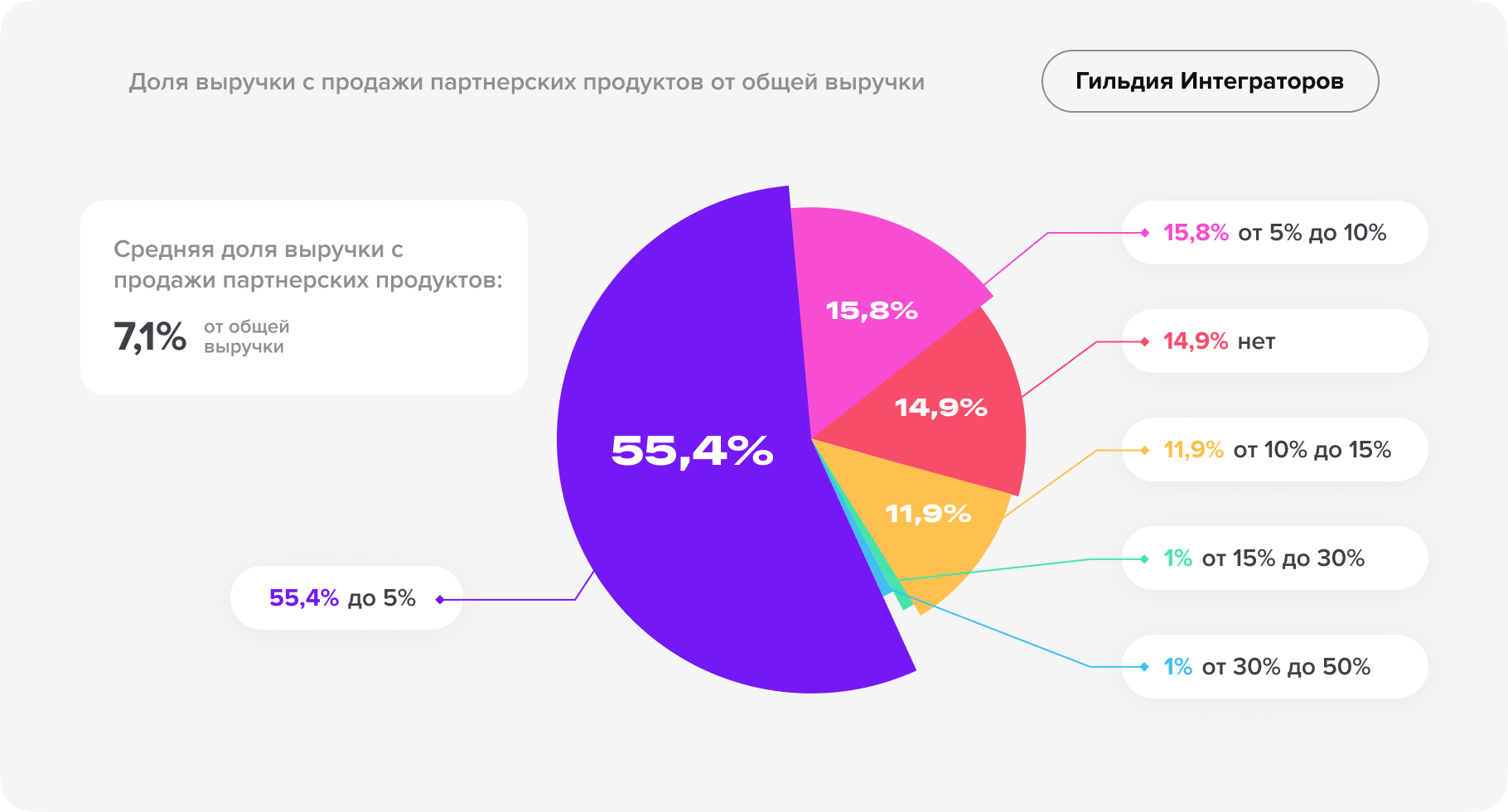

Доля выручки от продажи партнерских продуктов

Средняя доля выручки с продажи партнерских продуктов составляет 7,1% от общей выручки.

Гипотеза №4

Значительную долю выручки может составлять продажа полезных сервисов по партнерским программам.Более 56% респондентов говорят о том, что продажа партнерских продуктов не приносит более 5%. Проанализированные данные опровергают гипотезу о том, что значительную долю выручки может составлять продажа партнерских продуктов.

Партнерские программы сервисов

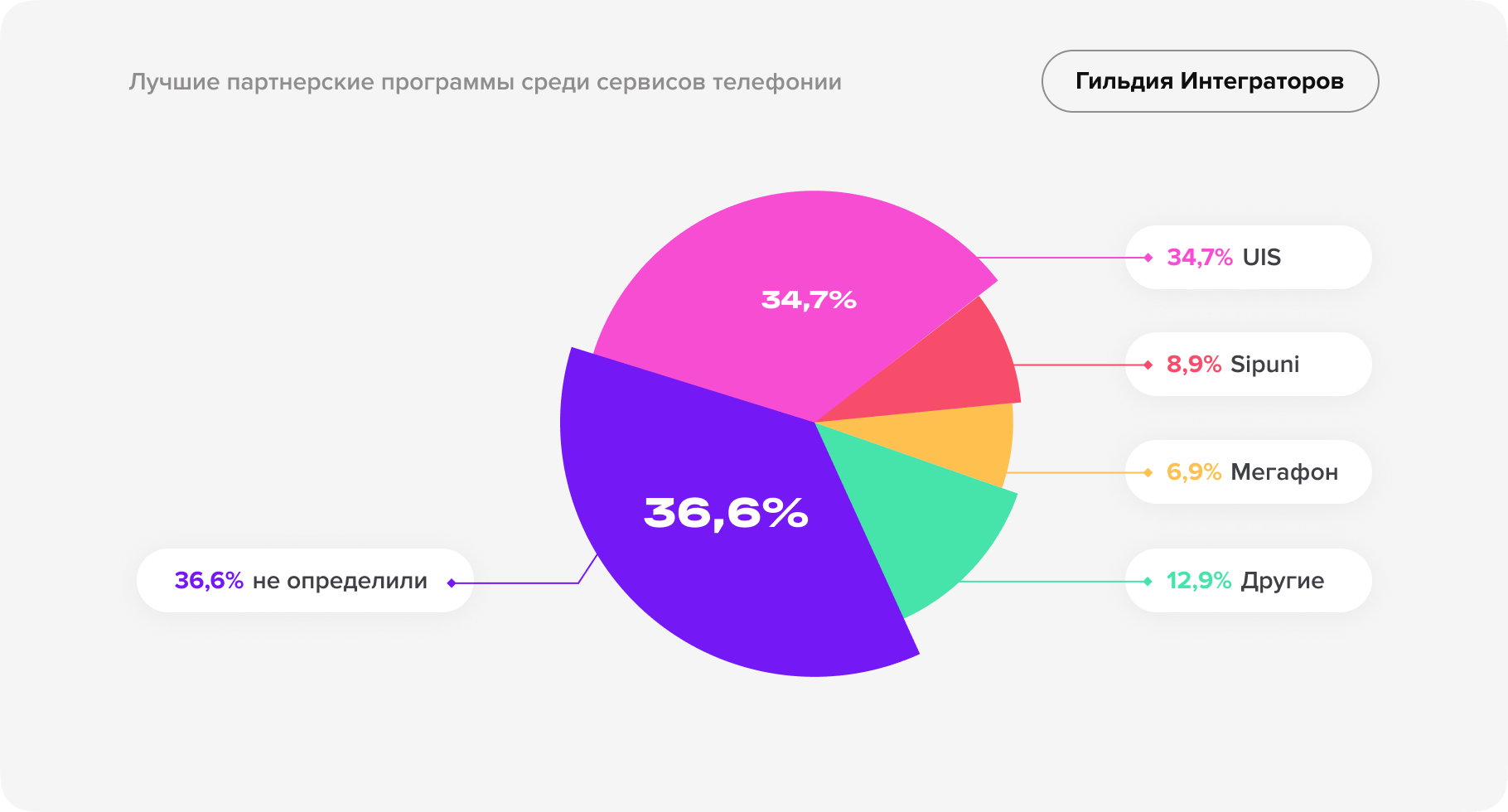

В анкете, этот блок являлся не обязательным для заполнения, поэтому выборка существенно сузилась по сравнению с основным блоком.Сервисы телефонии

Лучшие партнерские программы среди сервисов телефонии

Данный график дает понимание того, что большая часть респондентов 36,6% не может определить лучшую партнерскую программу сервисов телефонии. Однако, примерно такое же количество опрошенных отмечает преимущество компании UIS - 34,7%.

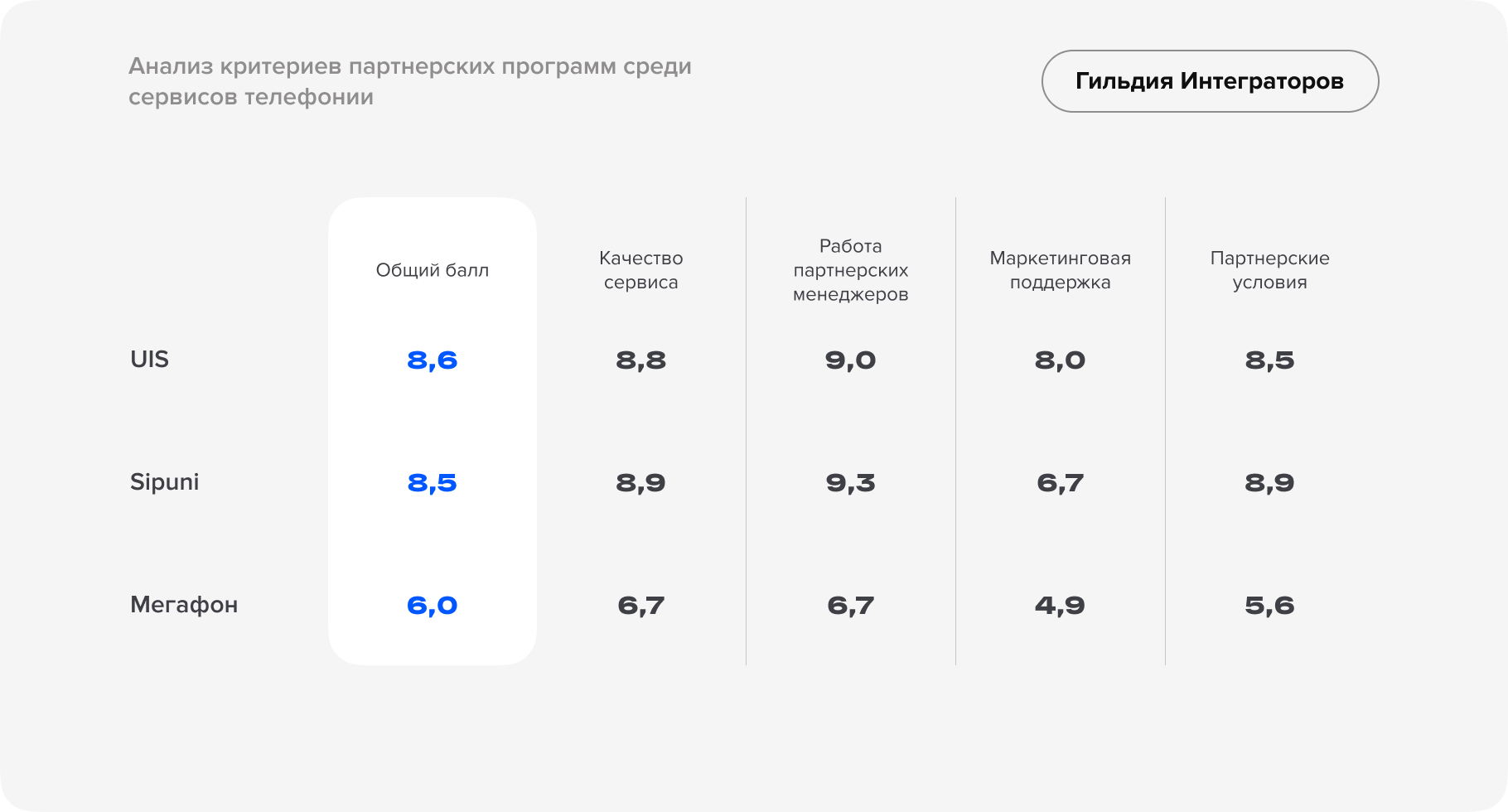

Анализ критериев партнерских программ среди сервисов телефонии

Мы выделили топ-3 сервиса по телефонии. Приведенные данные дают понимание того, что лидером среди конкурентов является UIS - 8,6 баллов. С небольшим отрывом идет компания Sipuni с показателем 8,5 баллов.

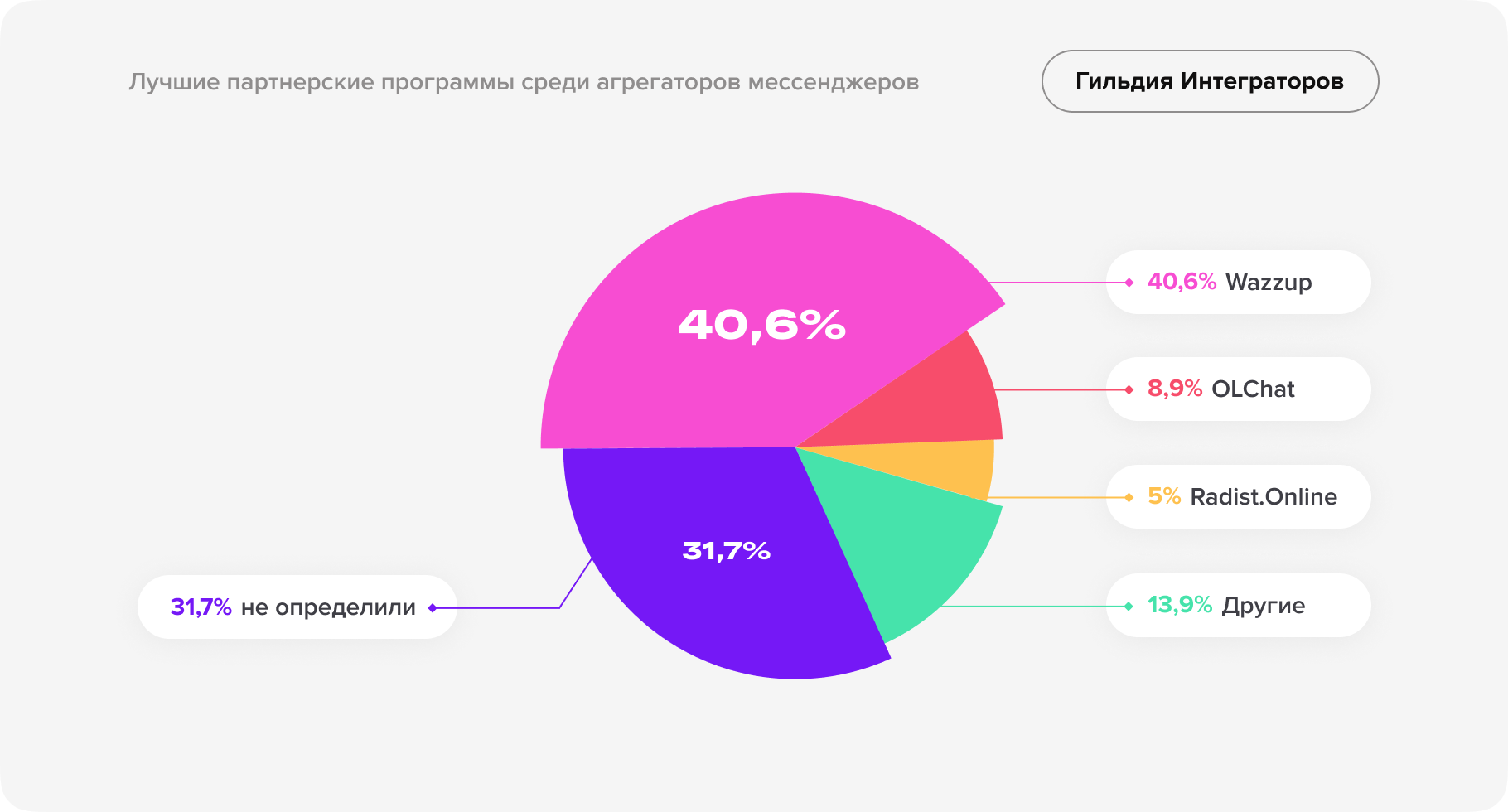

Агрегаторы мессенджеров

Лучшие партнерские программы среди агрегаторов мессенджеров

Проанализированные данные показывают, что лидером среди партнерских программ агрегаторов мессенджеров является Wazzup - 40,6%. Однако, как и в случае с сервисами телефонии, немалая часть респондентов затрудняется с выбором лучшего сервиса - 31,7%.

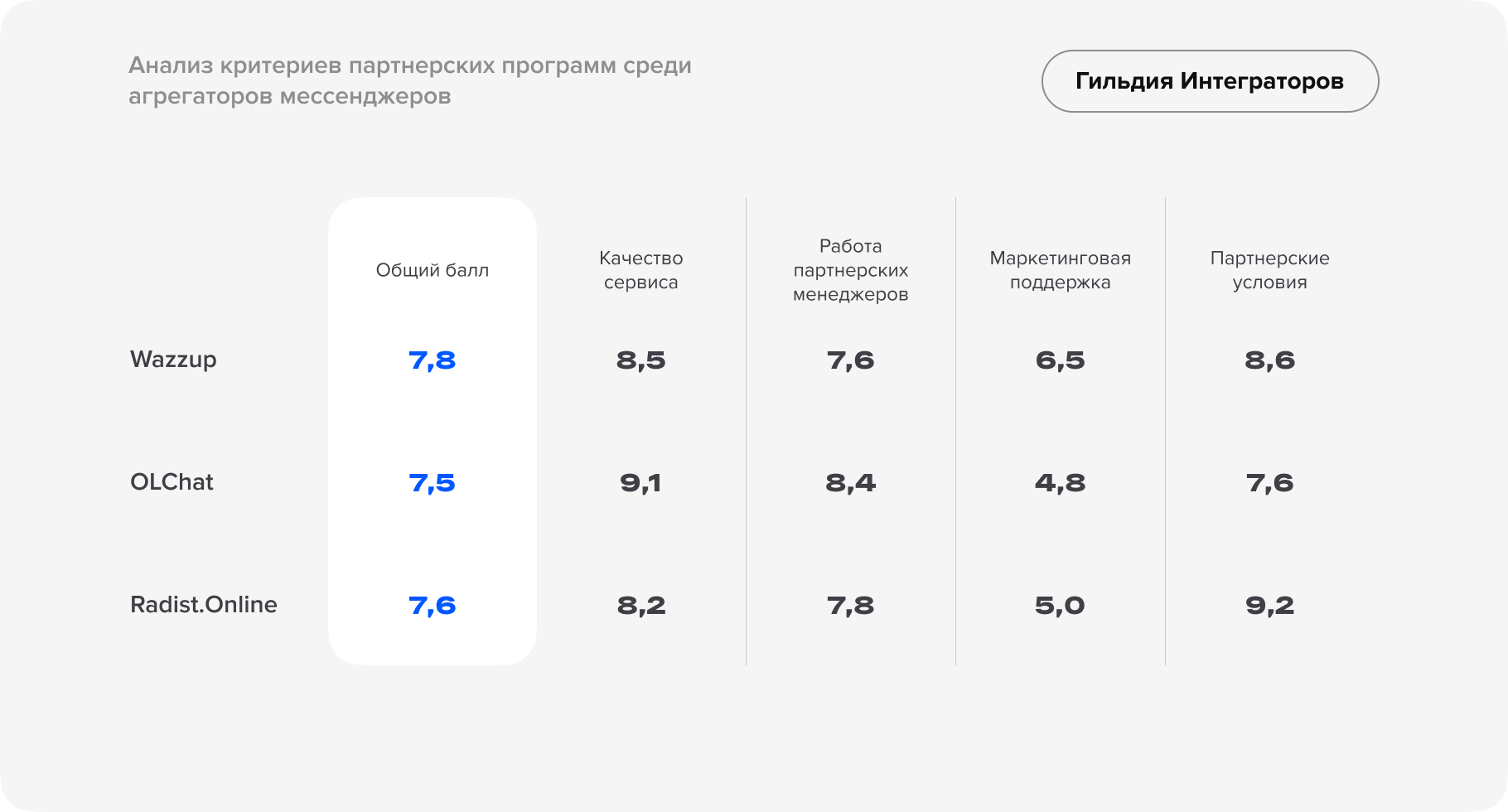

Анализ критериев партнерских программ среди агрегаторов мессенджеров

Среди 3-х лучших сервисов по оценкам респондентов, сервис Wazzup обладает наивысшим баллом - 7,8. Второе и третье место занимают сервисы Radist.Online - 7,6 баллов и OLChat - 7,5 баллов.

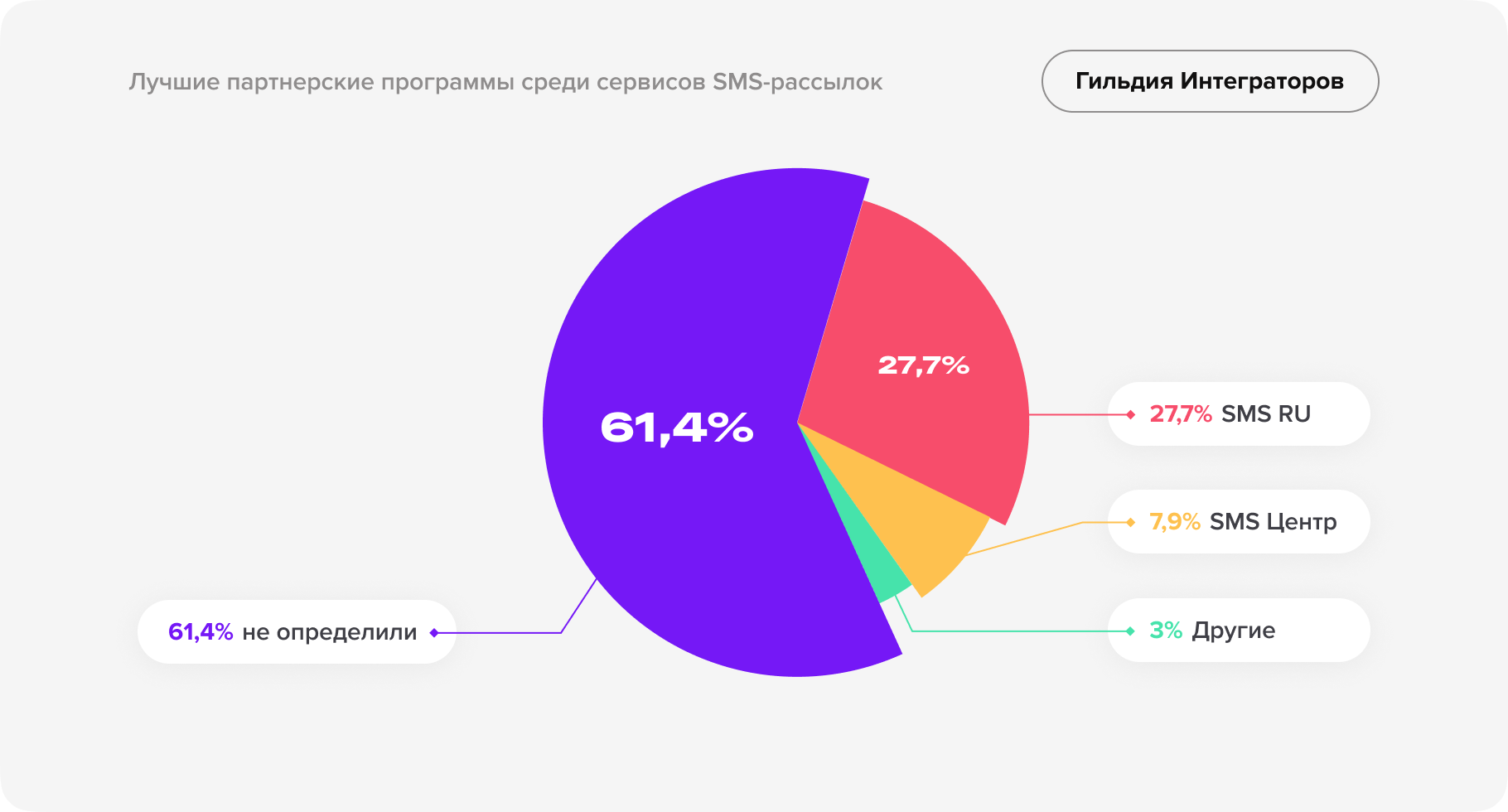

Сервисы SMS-рассылок

Лучшие партнерские программы среди сервисов SMS-рассылок

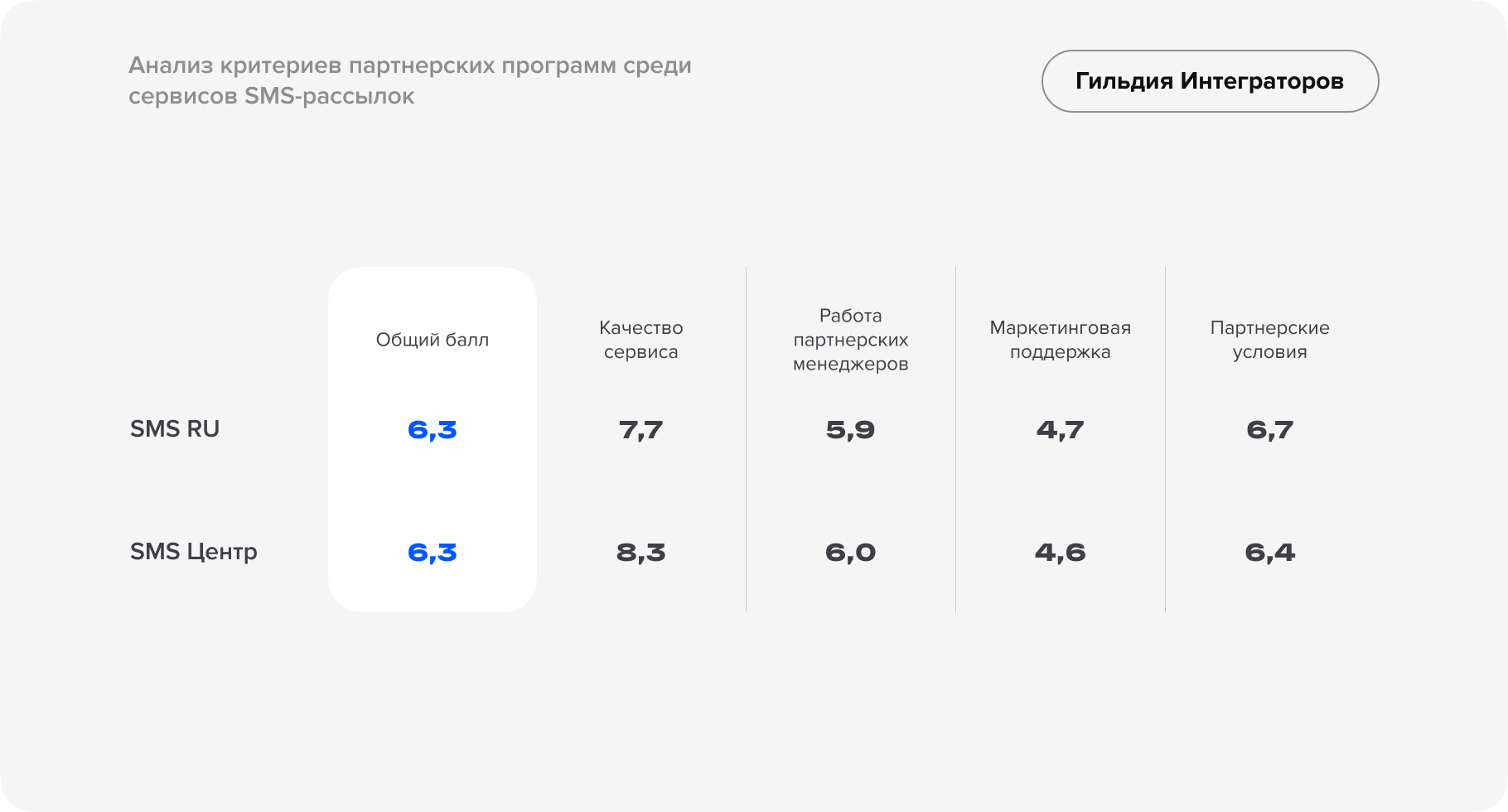

Анализ критериев партнерских программ среди сервисов SMS-рассылок

У двух сервисов оказался равный балл по качеству взаимоотношения с партнерами - 6,3%.

Сервисы Email-рассылок

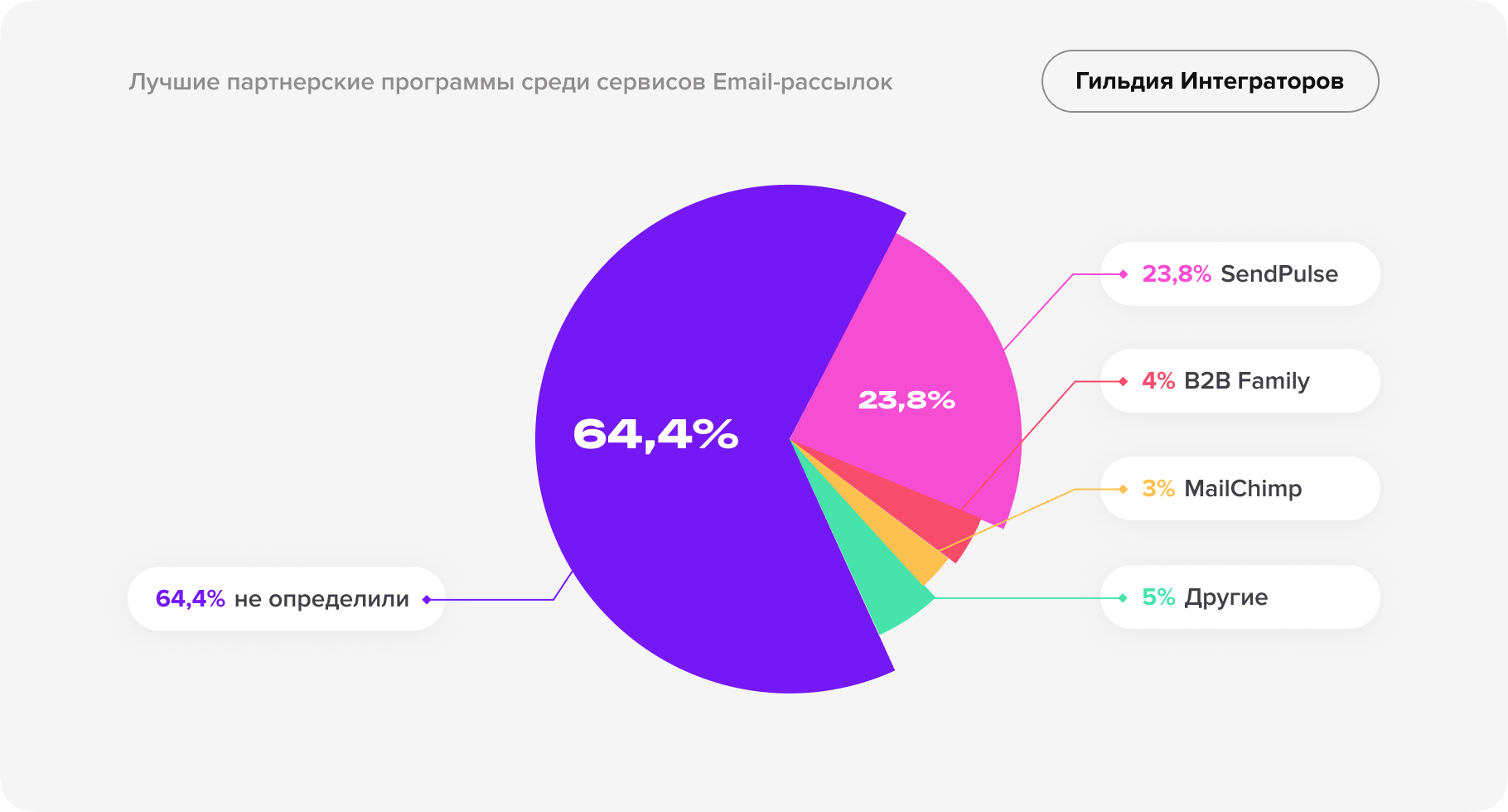

Лучшие партнерские программы среди сервисов Email-рассылок

Ситуация с сервисами Email-рассылок такова, что более половины респондентов, а именно 64,4% не могут определить лучшую партнерскую программу, но сервис SendPulse явно выделяется среди конкурентов с 23,8%.

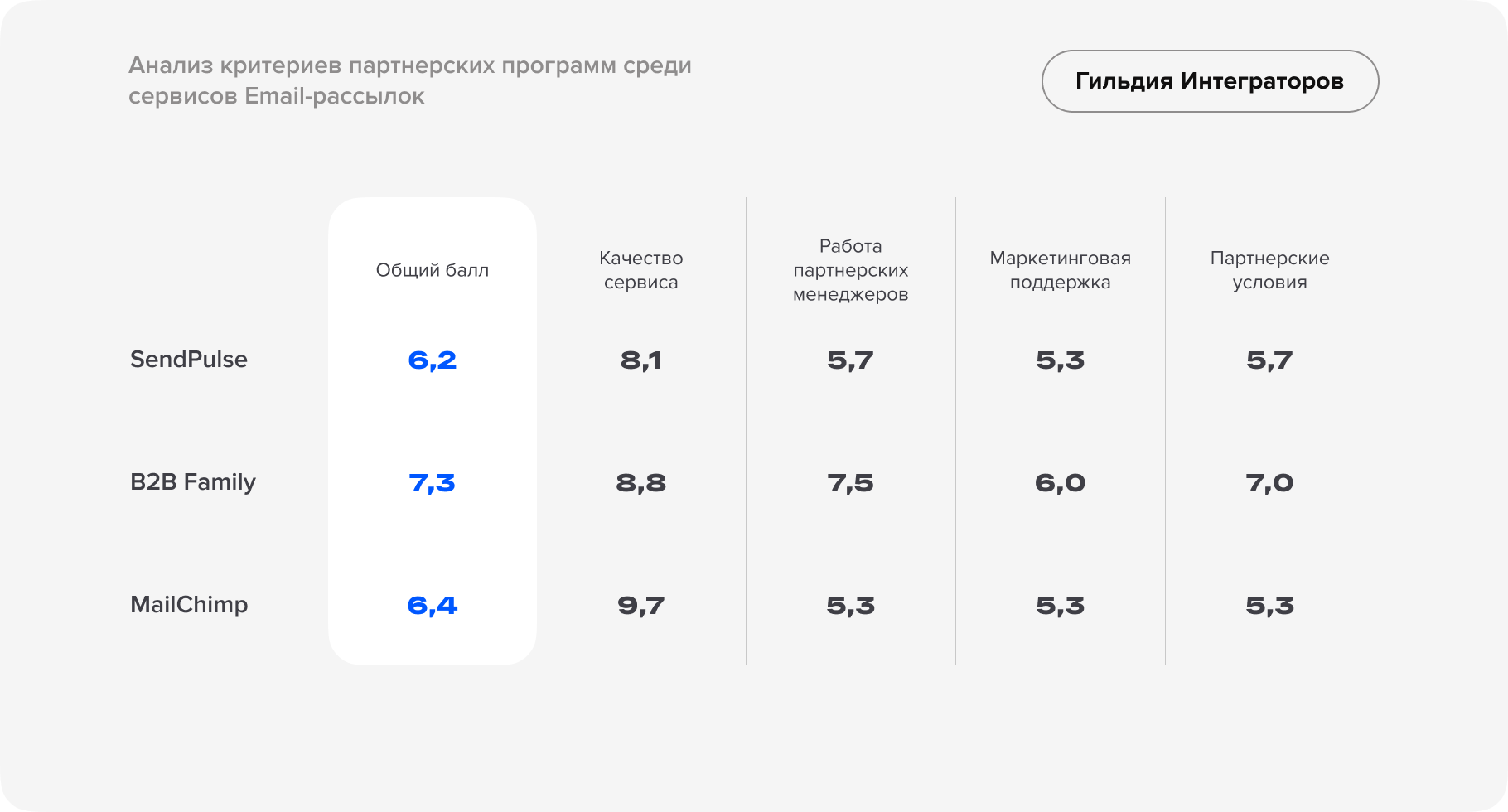

Анализ критериев партнерских программ среди сервисов Email-рассылок

Сервисы сквозной аналитики

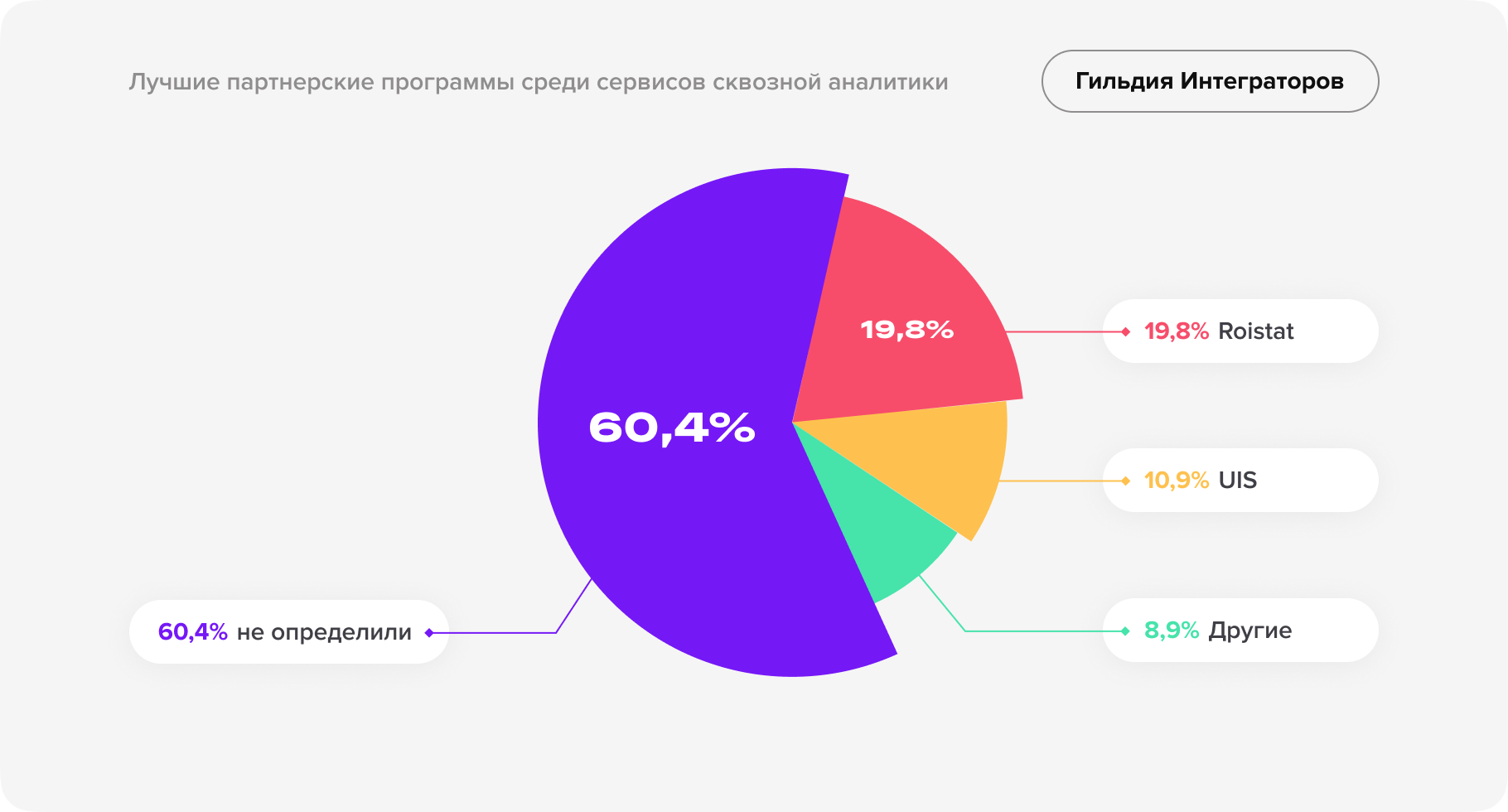

Лучшие партнерские программы среди сервисов сквозной аналитики

Лидером является Roistat - 19,8%, второе место занимает UIS - 10,9% и другие сервисы - 8,9%. Большая часть респондентов отказалась от выбора определенного сервиса - 60,4%.

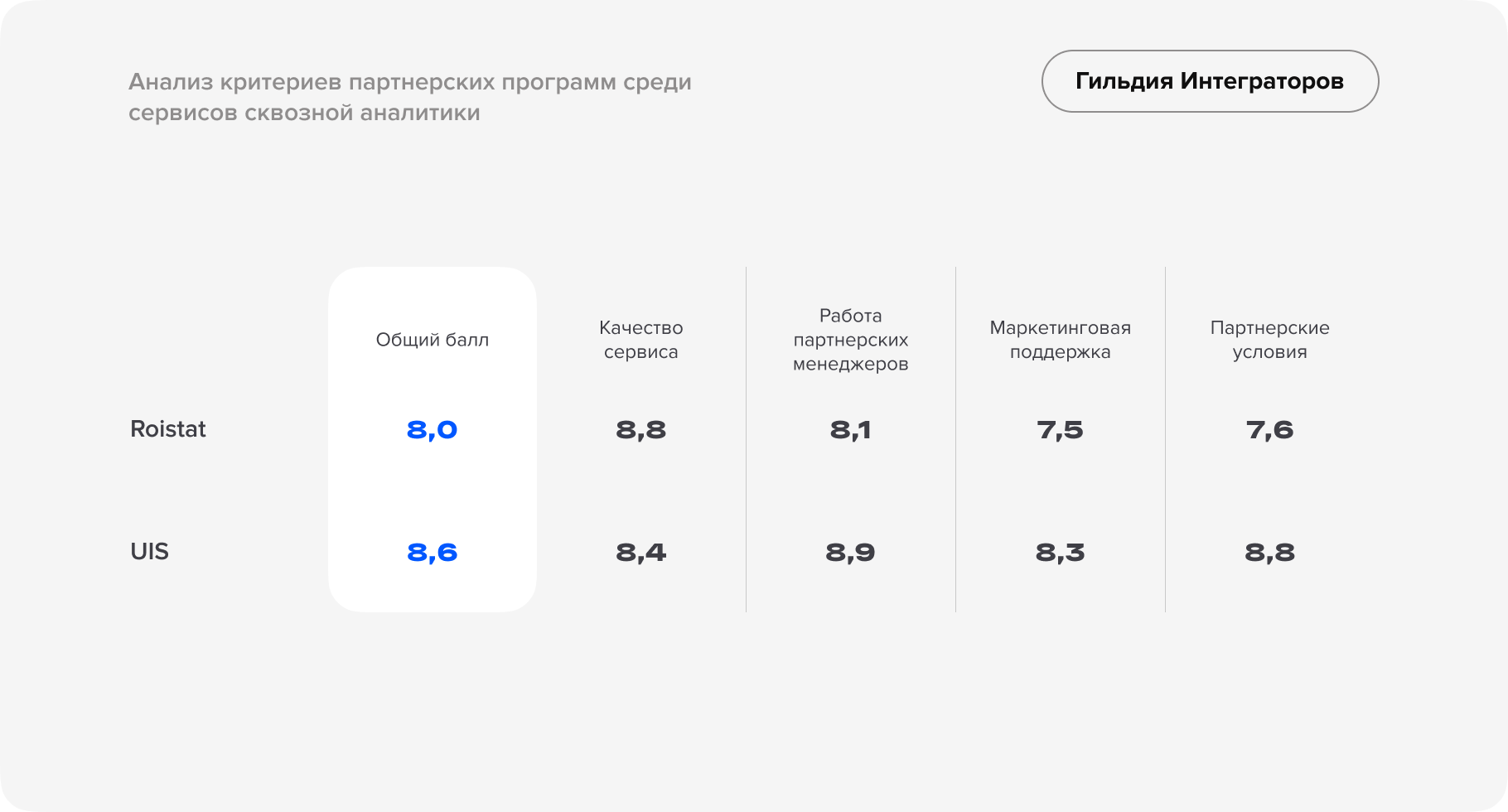

Анализ критериев партнерских программ среди сервисов сквозной аналитики

Выводы

В новом исследовании Гильдия Интеграторов проанализировала данные от более 100 компаний-респондентов по 20 важным вопросам бизнеса интеграторов. Решили проверить 4 гипотезы:

Гипотеза №1 - Подтверждена. На рынке нет прозрачного ценообразования услуг по внедрению CRM.

Большая часть интеграторов оказывает свои основные услуги в разных ценовых сегментах. Дополнительным подтверждением является тот факт, что часовая ставка интеграторов слишком сильно разбросана по разным ценовым категориям. Также одна услуга может иметь несколько названий, а суть одна и та же.

Гипотеза №2 - Опровергнута. Скорость спроса на CRM в сегменте МСБ в 3 раза превышает сегмент крупного бизнеса.

Данные графика дают понять, что рынок CRM в МСБ растет с большим темпом, по сравнению с Крупным бизнесом. Средние значения роста в сегменте малого и среднего бизнеса составил 21,9%, когда рост в сегменте крупного бизнеса - 14,7%.

Гипотеза №3 - Подтверждена. Ключевую роль в успешности компании играют сами руководители.

Проанализированные данные предоставляют информацию о том, что большая часть респондентов 60,4% имеет наивысший уровень вовлеченности в деятельность своей компании.

Гипотеза №4 - Опровергнута. Значительную долю выручки может составлять продажа полезных сервисов по партнерским программам.

Более 56% респондентов говорят о том, что продажа партнерских продуктов не приносит более 5%.

Помимо гипотез, проверки которых мы искали в ходе исследования возникло еще много интересных фактов:

- Как оказалось средний портрет интегратора - это компания до 10 чел, срок работы компании от 3 до 5 лет.

- Интеграторы практически не задействуют маркетинг, т.к. более 50% обращений поступает из канала рекомендаций (сарафанное радио).

- Средняя прибыль компании находится на уровне 22%, при том, что доход от продажи лицензий CRM составляет 28,4% и доход от продажи партнерских сервисов 7,1%.

- Темпы роста рынка услуг интеграторов коррелирует с темпами роста количества компаний, которые используют CRM – исследования рынка CRM в 2019 году.

Автор: Гильдия Интеграторов

Email: info@gildin.ru